BBBフーズはメキシコ発のスーパーマーケットチェーンで、ハードディスカウントモデルのパイオニア企業です。IPO目論見書F-1をまとめました。一部ホームページからの情報も追記。

本記事は情報の整理を目的としており、投資・その他の行動を勧誘する目的で作成したものではございません。投資の判断はご自身の意思と決定でお願いします。本記事の内容は主にIPO目論見書S-1をもとに作成していますが、翻訳における誤りや、具体的解釈の内容についての保証は致しかねます。

- BBBフーズ ティッカー:TBBB IPO目論見書 F-1まとめ

- TBBB リアルタイムチャート

- 日本での取り扱い証券会社:確認中

- 上場予定日はいつ?株価は? TBBBのIPO価格:14.5ドル~16.5ドル 上場初値:確認中 上場市場:NYSE 上場日:2024年2月9日

- 引受幹事企業:JPモルガン、モルガンスタンレー

- 経営者:K. アンソニー・ハトゥム

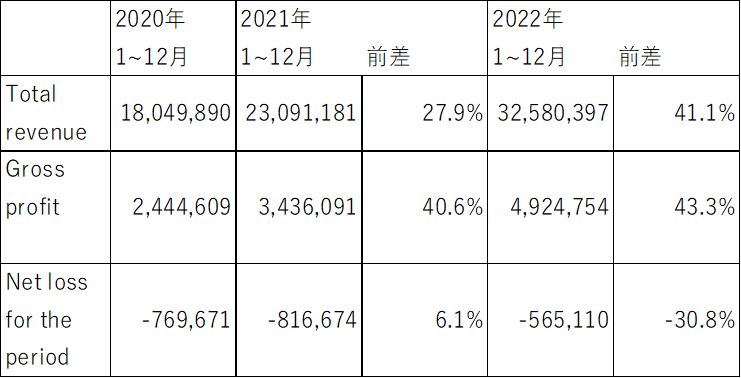

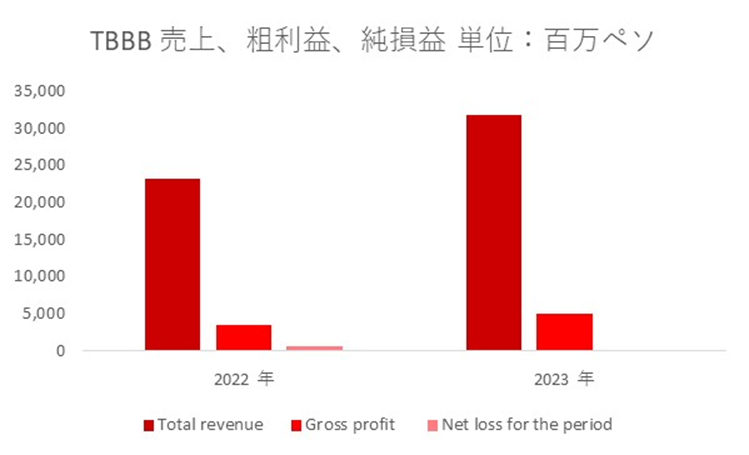

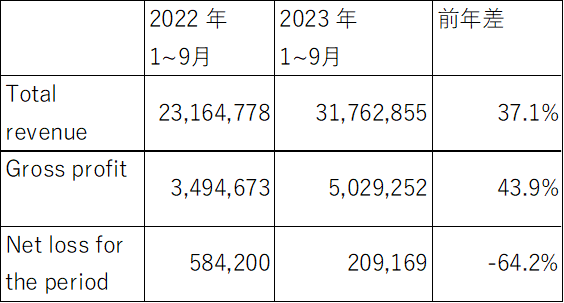

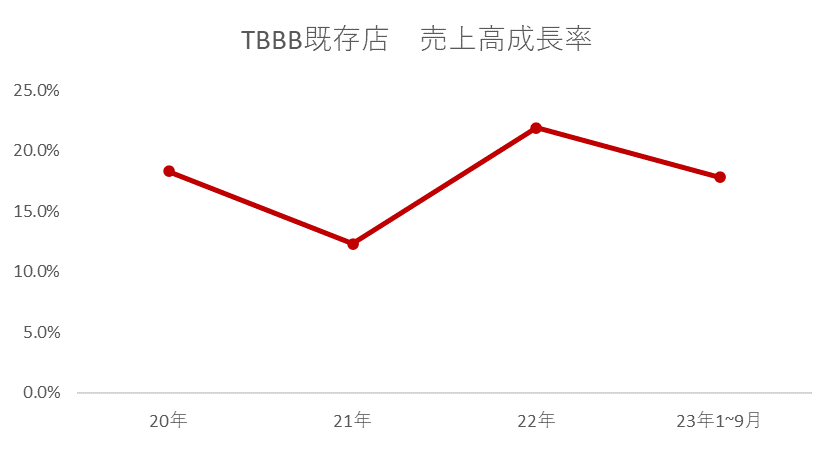

- 売上・利益:2023年1~9月期 売上高成長率+37.1%、既存店の売上高も前年+2桁成長続く

- 何をしている会社?:絞り込んだ商品によるローコストで必需品を取り扱うハードディスカウンター業態

- 市場・機会:メキシコの食料品市場に対し、ハードディスカウントのシェアはまだ低く伸長余地あり

- 商品・サービス・強み:800mを商圏とし大量出店を低コストで実現。商品を絞り込み低コストでオペレーションを行う

- 顧客:近隣800メートルに住む主婦、有職者など。週3~4回来店。

- 競合:ハードディスカウント店、大型小売のディスカウント業態、非正規業者など

- リスク要因 Risk factor

BBBフーズ ティッカー:TBBB IPO目論見書 F-1まとめ

店舗の様子→https://maps.app.goo.gl/FmixDEJACYCk3Jpx9

- Tiendas3Bの屋号でメキシコに2,250店舗以上を展開、2022年~23年は22時間に1店舗の出店ペースにて出店。

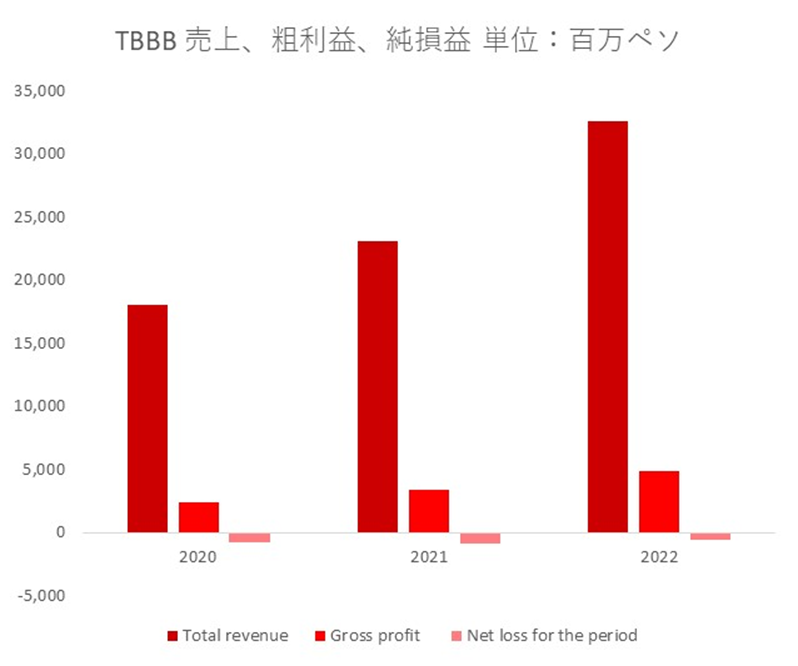

- 2020年→2022年にかけ、売上高がCAGR34.4%で成長。2023年9月30日時に終了した12か月間の売上高412億メキシコペソ(= 23億米ドル)

- 2022年、2021年、2020年の既存店売上高成長率はそれぞれ21.9%、12.3%、18.3%を達成。同時期のメキシコのインフレ率7.8%、7.4%、3.2%を大きく上回った。

- 品ぞろえを絞り込み、商品当たり売上を上げ、業務を簡素化・最適化。総売上高に占める販売費の割合は低く、2022年度は10.6%、2023年9月30日に終了した9ヵ月間では10.8%

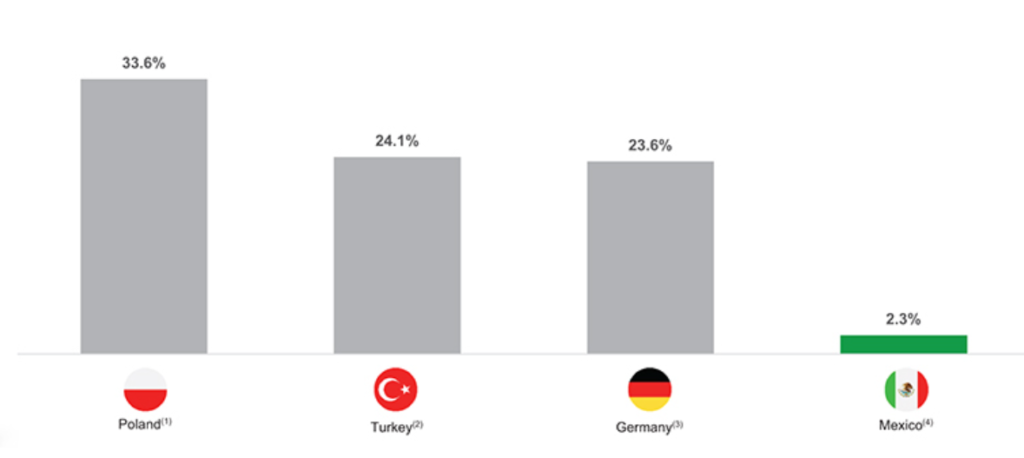

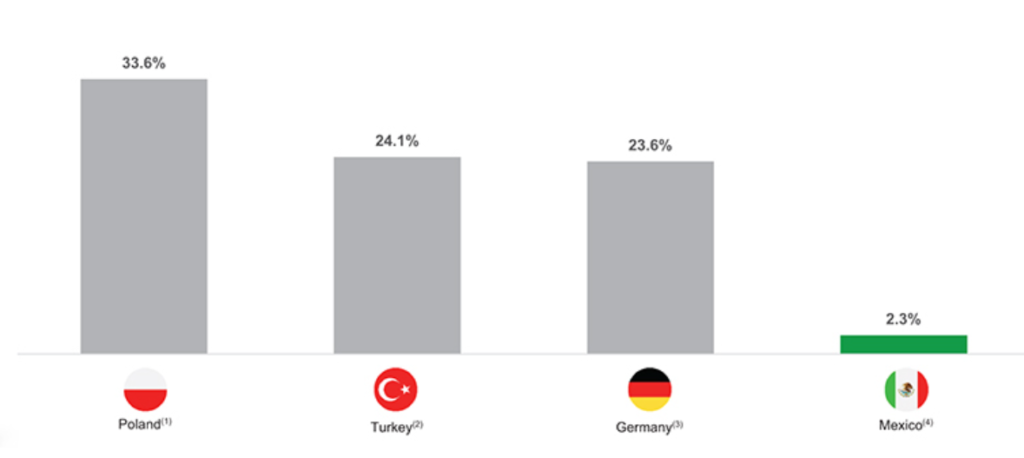

- Tiendas 3BやTiendas Netoのようなハードディスカウント店は、2022年のメキシコ食料品市場の売上の2.3%を占めるに過ぎない。対照的に、ハードディスカウント市場が成功し成熟している国であるドイツ(アルディ、リドルなど)、ポーランド(ビードロンカ、アルディ、リドルなど)、トルコ(BIM、A101など)のハードディスカウントと考えられる食料品小売業者は、Euromonitorのデータに基づき、2022年にそれぞれ対応する食料品市場の年間売上高の23.6%、33.6%、24.1%を占めている。

TBBB リアルタイムチャート

準備中

日本での取り扱い証券会社:確認中

SBI証券(確認中)

楽天証券(確認中)

マネックス証券(確認中)

DMM 株 (DMMドットコム証券)(確認中)

リンクから口座開設できます。

必ずしもすべての証券会社が気になる銘柄を取り扱うわけでは無いです。複数の口座を持っておくことで、心配は減ります。

大手ネット証券会社は郵送不要で自宅からでも口座開設が可能です。

上場予定日はいつ?株価は? TBBBのIPO価格:14.5ドル~16.5ドル 上場初値:確認中 上場市場:NYSE 上場日:2024年2月9日

引受幹事企業:JPモルガン、モルガンスタンレー

- ゴールドマンサックス

- モルガンスタンレー

などです

経営者:K. アンソニー・ハトゥム

K. アンソニー・ハトゥム 取締役会長/最高経営責任者

- ニューヨークのJ.P.モルガンの投資銀行部門でキャリアをスタートさせ、その後ニューヨークのマッキンゼー・アンド・カンパニーでシニア・エンゲージメント・マネージャーを務める。

- その後、メリルリンチのグローバル・プライベート・エクイティ・グループにマネージング・ディレクターとして入社し、トルコのハードディスカウント食品小売業者BIMを担当。

- 1998年に起業し、トルコでクレジットカード、消費者金融、ロイヤリティ・プログラムを提供するAdvantage Cardを共同設立した後、トルコ初のオンライン小売業者であり、トルコでベビー用品を販売するE-bebekを共同設立。

- コロンビア大学で土木工学の学士号、マサチューセッツ工科大学で土木工学の修士号、スタンフォード大学ビジネススクールでMBAを取得。

売上・利益:2023年1~9月期 売上高成長率+37.1%、既存店の売上高も前年+2桁成長続く

営業キャッシュ・フロー:2020年10.8億ペソ、2021年13.6億ペソ、2022年21.1億ペソ、2023年9月30日に終了した9ヶ月間19.4億ペソ

既存店売上高成長率:2023年9月で終えた9か月間…+17.8%、2022年+21.9%、2021年+12.3%、2020年+18.3%

何をしている会社?:絞り込んだ商品によるローコストで必需品を取り扱うハードディスカウンター業態

- Tiendas3Bの屋号でメキシコに展開する。ハードディスカウンタ―(品揃えを絞り込んだスーパー。生鮮品を取り扱わない)

- 2005年2月に1号店をオープン、2008年100店舗、2019年1,000店舗、2023年12月31日現在2,288店舗、14の物流センターを展開している。

- 2022年、2023年の出店ペースは22時間に1店舗。

- 2023年12月31日現在、当社の店舗はメキシコ中央部の以下の15州に集中している: メキシコシティ、メキシコ州、イダルゴ、プエブラ、トラスカラ、モレロス、ケレタロ、グアナファト、ミチョアカン、ゲレロ、ベラクルス、アグアスカリエンテス、ナヤリット、ハリスコ、サン・ルイス・ポトシである。

- 取扱商品は800品、食品、ホームケア、ベビー用品、ペット用品などの93ブランド、385品のプライベートブランド商品を持つ。プライベートブランド商品はブランド商品並みの品質を持ち、低価格で提供する。2023年1~9月売上の48.8%がプライベートブランド商品。

- Los Irrepetibles(再現不可能なもの)というスポット商品の販売を約50品、平均2週間で商品を入れ替えながら提供している。売り切れてもリピート・再補充されない、という意味で命名されていて、低価格で提供している。

- 14の営業地域があり、各地域は、人事、不動産、ロジスティクス、IT、地域購買・経理などの機能的サポートエリアと1つの物流センターが支える約150の店舗で構成されています。各地域に分権化されていて、例えば出店については本部の承認が不要で営業地域ごとに判断できます。

市場・機会:メキシコの食料品市場に対し、ハードディスカウントのシェアはまだ低く伸長余地あり

- メキシコの食料品市場は①ディスカウントストア・スーパーマーケットなどのモダンチャネル、②地元の食料品店などのトラディショナルチャネルの2つに分けられ、①のモダンチャネルの市場規模は2022年12月31日に終了した12か月のうち、790億ドルと推計される。790億ドルのうち30.5%がディスカウントストアの売上である。(ユーロモニター)

- モダンチャネル内で最大規模なのはウォルメックスで2022年売上はモダンチャネル内34.2%を占める。ウォルメックス内ではボデガ・アウレラというディスカウントショップの売上が、モダンチャネル内の16.7%を占める。それ以外のプレーヤーは細分化されている状態。

- Tiendas 3BやTiendas Netoのようなハードディスカウント店は、2022年のメキシコ食料品市場の売上の2.3%を占めるに過ぎない。対照的に、ハードディスカウント市場が成功し成熟している国であるドイツ(アルディ、リドルなど)、ポーランド(ビードロンカ、アルディ、リドルなど)、トルコ(BIM、A101など)のハードディスカウントと考えられる食料品小売業者は、Euromonitorのデータに基づき、2022年にそれぞれ対応する食料品市場の年間売上高の23.6%、33.6%、24.1%を占めている。

- 当時のドイツ、ポーランド、トルコと現在のメキシコは異なる特徴を持つが、ハードディスカウントが導入された1946年~ドイツ、1990年ソ連崩壊後のポーランド、1995年トルコではそれぞれその後一人当たりGDPは成長したが、ハードディスカウントの普及率は上昇し続けている。

- INEGIが実施した家計支出全国調査によると、2022年の家計支出は2,190億米ドルで、メキシコ国民の総現金支出の70.7%を占めている。INEGIのデータによると、メキシコの第2~9所得階層の支出のうち48.4%が食料品(果物・野菜を除く)、飲料、タバコ、パーソナルケア製品、住居用洗剤、市販薬に使われており、さらにBBBフーズが販売する食料品(果物・野菜を除く)・飲料品カテゴリーの支出額は支出の35.1%を占める)

- 所得上位~10%おきに階級化したもので第1階層から、第10階層までがあります

商品・サービス・強み:800mを商圏とし大量出店を低コストで実現。商品を絞り込み低コストでオペレーションを行う

- 12,000店舗の出店ポテンシャルについては、各店舗から800メートルの商圏でその人数に十分対応できるように設計されているため、人口1万人以上の地域を特定して空白地域をマッピングした。

- 市場をリードする低い粗利益率で営業しながら営業利益を生み出すビジネスモデルを構築。2022年の売上総利益率は15.1%。(ラ・コメールの28.1%、ウォルマート・デ・メヒコ(以下ウォルメックス)の23.4%、チェドラウイの22.9%、ソリアナの22.1%)2023年9月30日に終了した9ヶ月間の売上総利益率は15.8%であった。

- 品ぞろえを絞り込み、商品当たり売上を上げている。2022年の在庫日数は22日、支払日数は65日、受取日数は0.1日。回転率の高い品目に集中し、メキシコの平均的な家庭の食料品ニーズをほぼ満たすようなワンブランド・ワンサイズに限定することで、在庫日数を低く抑えることができる。

- 限られた品揃えにより、業務を簡素化・最適化することができ、総売上高に占める販売費の割合は低く、2022年度は10.6%、2023年9月30日に終了した9ヵ月間では10.8%。効率化の一例として、物流センターから届いた箱(通常は蓋なし)から直接販売することで、棚にストックする時間とコストを削減しています。

- Los Irrepetibles(再現不可能なもの)というスポット商品の販売を約50品、平均2週間で商品を入れ替えながら提供している。売り切れてもリピート・再補充されない、という意味で命名されていて、低価格で提供している。

顧客:近隣800メートルに住む主婦、有職者など。週3~4回来店。

- 当社の顧客基盤は、”tu despensa inteligente”(賢いパントリーの選択)というスローガンに沿った、賢いバリュー・ショッパーで占められている。メキシコの低~中所得層、特に第2~9所得層を顧客としている。しかし、当社の幅広いターゲットは、あらゆる所得層にわたるバリュー・ショッパーに広がっている。当社の典型的な顧客は、食料品を購入するすべての人と定義しており、主に、価格に見合った価値、便利で快適な買い物体験、輸送コストの最小化を求める人に焦点を当てている。

- 顧客のほぼ85.0%は女性で、主に30~60歳。大半は主婦(46.0%)で、次いで有職者(28.0%)、小規模商店や商店主(15.0%)である。新規顧客は、最初はブランド品やスポット商品の価格競争力に惹かれて店舗で購入する。しかし、時間の経過とともに、当社の商品に慣れ親しむにつれ、顧客は当社のプライベートブランド商品を試し始め、最終的には、価値と品質がミックスされた商品を好むようになる。

- ほとんどの顧客は、行きつけの店舗から半径10丁目(800メートル)以内に住んでいるため、ショッピング体験は一般的に地域密着型である。週に3~4回来店し、最大2日分の買い物をする。新鮮な果物や野菜など、現在私たちが扱っていない商品については、近隣で買い物を済ませる。

競合:ハードディスカウント店、大型小売のディスカウント業態、非正規業者など

- Bodega Aurrera Express、Tiendas Neto、Tiendas BARAなどのハードディスカウント店

- Bodega Aurrera、Walmart-Express、Súper Ché、Soriana Mercadoなどの大型小売店のディスカウント業態

- 国際的、全国的、地域的、ローカルなスーパーマーケットチェーン、独立系食料品店、専門食料品店、コンビニエンスストア、青空市場、ボデガ、小型食料品店、総合マーチャンダイザー、ディスカウント小売店などの小売業者

- 特に、メキシコ経済の重要な部分を占める非正規業者と競合している。INEGIによると、メキシコにおけるインフォーマルな経済活動は、2022年のメキシコ国内総生産の24.4%を占め、同国の労働人口の平均55.4%を雇用している。インフォーマル・ベンダーの形態も様々で、街角の小さなスタンドから、品揃えの豊富な大型店舗や市場の専門スタンドまで、いずれも私たちと同じような顧客層をターゲットにしている。インフォーマル・ベンダーは、そのインフォーマルな性質から、顧客に大幅なコスト削減を提供することができる。

リスク要因 Risk factor

リスク要因にはいろいろなことが書かれていますが、個人的に気になった点をいくつか記載します。

リスク要因①過去の急速な成長が継続するという保証はない

高い成長に対しての前年比較になることに加え、すでに出店済みの15の州、メキシコ中心部は人口密度が他エリアより高く、新しいエリアへの拡大には不確実性を伴う点を記載しています。

リスク要因②新製品カテゴリーへの拡大に伴うリスク

生鮮食品を含む新製品カテゴリーへの取り扱い品種の拡大を行う場合、保管、流通、マーケティング、規制への準拠、および追加の市場競争への多大な投資が必要です。具体的には, 生鮮食品は、貯蔵寿命が限られているため、独特の課題を提起し、損失を防ぐために迅速な売上高と高品質のサプライチェーン管理が必要です。

コメント