相場や株価の天井というものはなかなかわからないものですが、一つでも判断材料を増やしたいとき、テクニカルの勉強も良いと思います。

トレンドの変換、天井を示すパターンとして、ジョン・J・マーフィーの「ヘッド・アンド・ショルダー」を紹介します。

数々の過去のパターンを分析して得られたパターンの為、信ぴょう性があると思いますが、確実に未来を予測するという類のではない点はご注意ください!

ジョン・J・マーフィーのテクニカル分析「ヘッド・アンド・ショルダー」(三尊天井)とは

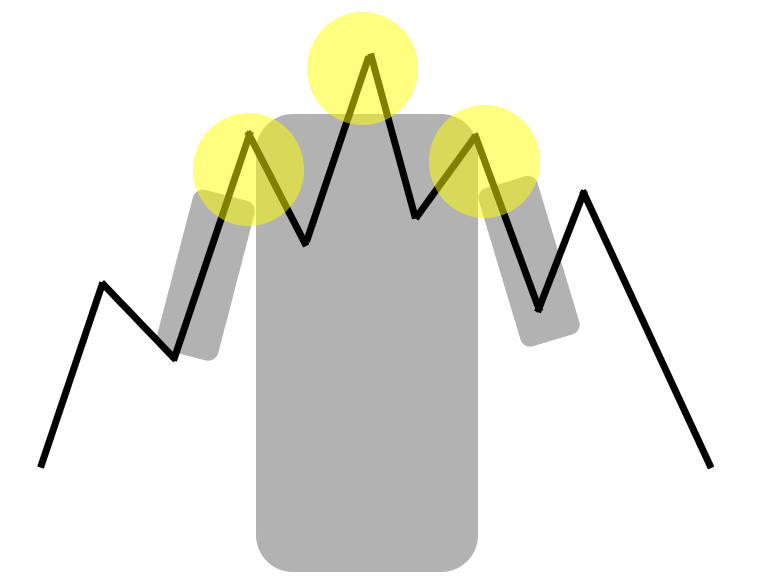

こんな感じのチャートを見つけたら天井を警戒してください。

この説明だとあまりに雑過ぎるのでジョン・マーフィーの定義での「ヘッド・アンド・ショルダー」について説明していきます。

チャートパターン「ヘッド・アンド・ショルダー」とは

人に例えて、「両肩」と「頭」にあたる部分があるチャートになります。

更に具体的に説明していきます。

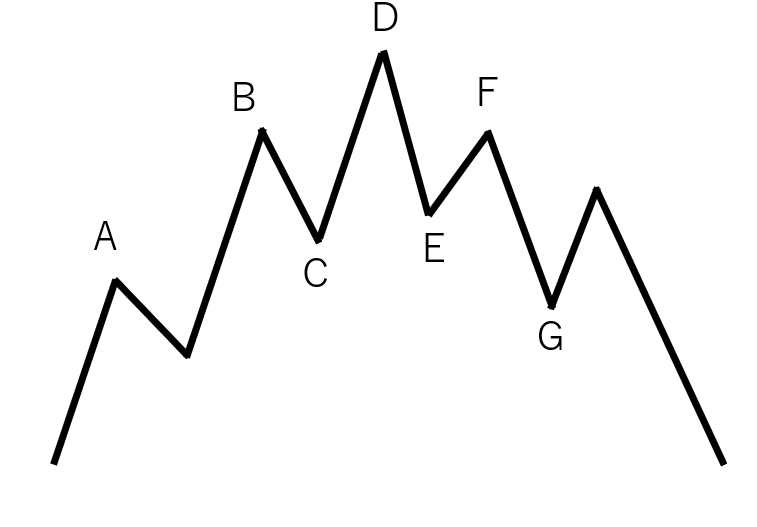

「ヘッド・アンド・ショルダー」の条件

A付近:上昇トレンドを形成している

B:大きな※出来高をつけ、高値を付け、Cに一度落ちる(左の肩)

D:再びBより高い値段、新高値を付けるものの出来高が減少。(頭)

E:D以前の高値であるAを下回った下落をする

F:再上昇するが、出来高がさらに減少、株価もCに届かない(右の肩)

G:その後下落をし、ネックライン(以下点線、CとEを結んだもの)を割り込む

これにより完成になります。

「出来高」はチャートの下側に出現する棒で示されます。

たとえば、下のチャートでいうと点線で囲った日の出来高が相対的に多いということが分かります。

このチャートは株価上昇時の出来高を赤く、下落時を緑にしていますが、見るサイトによって色は違います。

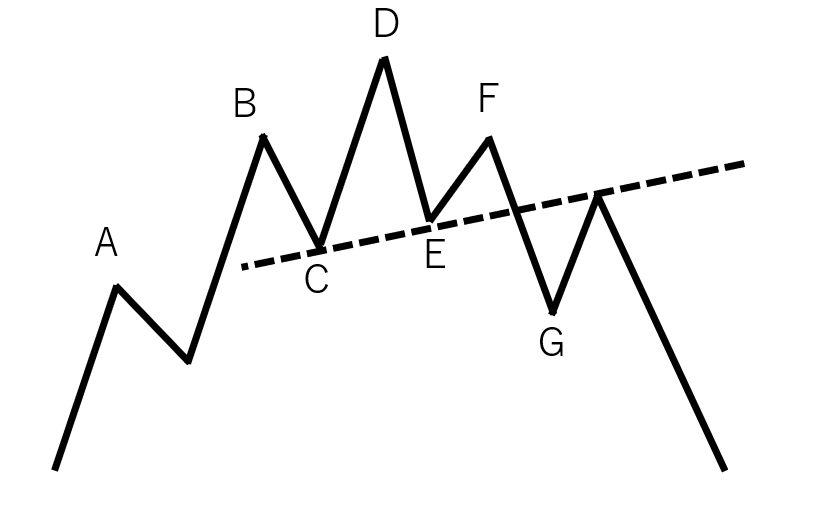

「ヘッド・アンド・ショルダー」のさらに、細かい条件

Gの段階では

・終値ベースでネックラインが1~3%突破される「1~3%ルール」

・終値が2日連続でネックラインを下回る「2日間ルール」

を両方満たすことが条件です。

ネックラインの下回り(ブレイクアウト)がない場合は一時的な下落をしたものの上昇トレンドに復帰する可能性があります。

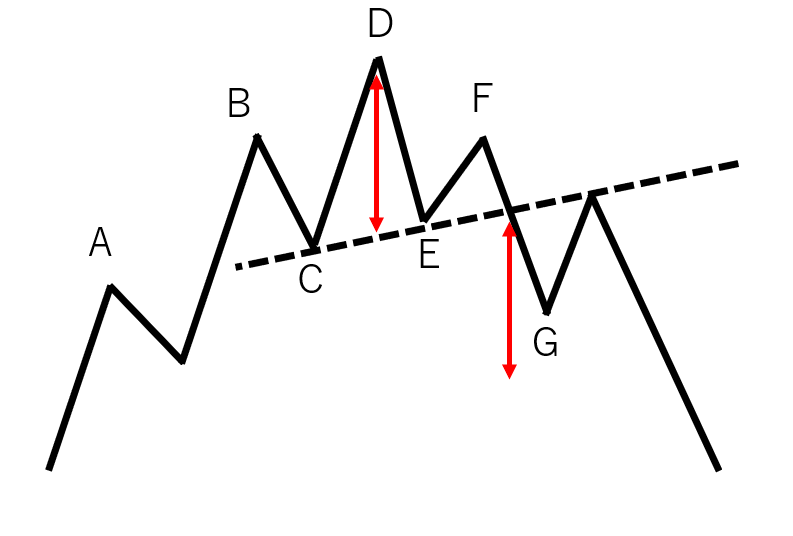

「ヘッド・アンド・ショルダー」のパターンが示唆する下落幅

最小の場合、赤矢印で示した「Dからネックラインまで垂直に引いた線」の幅だけの下落が予測されます。

テクニカル分析は絶対のものではないですが、「少なくともこのくらいのダウンは有りそうだ」という目安がこのくらい、というイメージです。

では、最大でどのくらいの下落になるのかというと、「上昇トレンドが形成された段階までの下落」と定義しています。

「ヘッド・アンド・ショルダー」の個人的考察

ここからはヘッド・アンド・ショルダーに関して個人的な考察です。

ヘッド・アンド・ショルダーというのは最も短い上昇トレンド+下落トレンドの転換を示すシグナルになると思います。

とくに「頭」の部分に注目すると、本来上昇トレンドではどんどん期待値が上がり、より出来高(売り買い)を増し続けながら銘柄に人気が出ていく状態というのが株式にとってシンプルな上昇局面を意味すると思います。

株式に限らず、最もシンプルにモノの価値が上がっていくシーンというのは「大きな需要」に対して、「価格が上がっていく」というシーンであり、結果的にモノは高い値段でたくさん売れるという状況だと思います。

そのため、「高い株価をマークしたが出来高が減っている」という状態というの点(上記D)では少し異変が起こっているかも。と思ったほうが良いかもしれません。

また、チャートパターンを勉強しているとこういうチャートって見た気がする、と思うものの上記のすべてを満たすようなチャートというものはそうしょっちゅう見かけるものではないので、一度定義を勉強して概念を理解しておくことも助けになると思いました

コメント