オーロ―は米国のレストランチェーンにオンライン注文および配送調整のソフトウェアを提供をしている企業です。400のレストランブランドと提供し、注文を取ったり、取った注文を整理したりすることでレストランや顧客のサービス/満足度/効率の向上が出来るソフトウェアを提供しています。IPO目論見書S-1をまとめました。

本記事は情報の整理を目的としており、投資・その他の行動を勧誘する目的で作成したものではございません。投資の判断はご自身の意思と決定でお願いします。本記事の内容は主にIPO目論見書S-1をもとに作成していますが、翻訳における誤りや、具体的解釈の内容についての保証は致しかねます。

- オーロ― OLO IPO目論見書 S-1まとめ 注目のIPO銘柄

- 日本での取り扱い証券会社:(SBI証券・楽天証券・マネックス証券)

- 上場予定日はいつ?株価は? オーロ―のIPO公募価格、上場初値は?(公開価格.00-.00→-) (上場初値32ドル)上場市場:NYSE 上場日:2021年3月17日

- 幹事企業:ゴールドマンサックスなど

- 経営者:ノア・グラス

- 売上・利益

- Oloは何をしている会社?ソフトウェアをレストランに提供している

- ターゲットは外食市場。コロナ後の回復と、宅配需要のさらなる拡大が見込まれる。

- オーロ―の3つのサービス オーダリング・ディスパッチ・レールズ

- 顧客は大手レストランチェーン。大口顧客の99%が継続利用。

- サブスクリプション+トランザクション収益。

- 競合

- リスク要因 Risk factor

オーロ― OLO IPO目論見書 S-1まとめ 注目のIPO銘柄

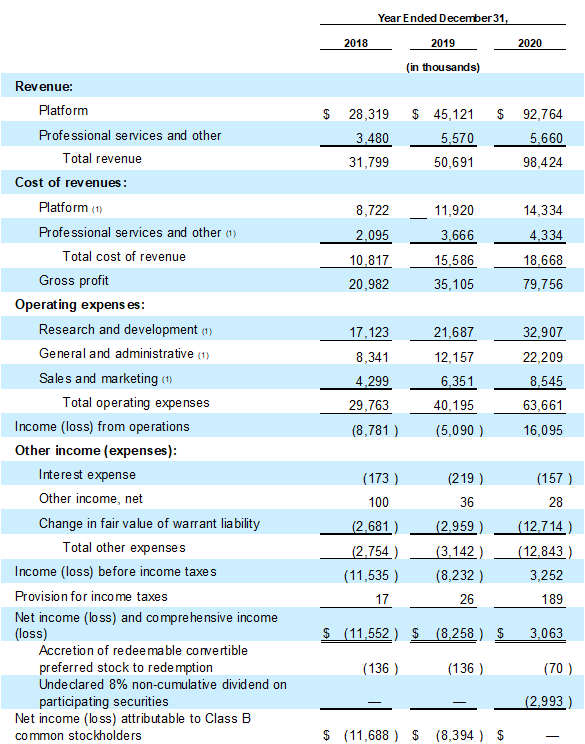

- 年間成長率94%(2020年)

- 既存顧客の売り上げ成長率が2018年~120%超成長

- 粗利81%、営業利益率16%

日本での取り扱い証券会社:(SBI証券・楽天証券・マネックス証券)

SBI証券(取り扱いあり)

楽天証券DMM 株 (DMMドットコム証券)(不明)

リンクから口座開設できます。

必ずしもすべての証券会社が気になる銘柄を取り扱うわけでは無いです。複数の口座を持っておくことで、心配は減ります。

上場予定日はいつ?株価は? オーロ―のIPO公募価格、上場初値は?(公開価格.00-.00→-) (上場初値32ドル)上場市場:NYSE 上場日:2021年3月17日

※更新します 当初16-18ドルでしたが20-22ドルに引き上げられました。

上場初値は32ドルでした。34.75ドルで引けました。

2021年3月17日はFOMCの2日目でした。

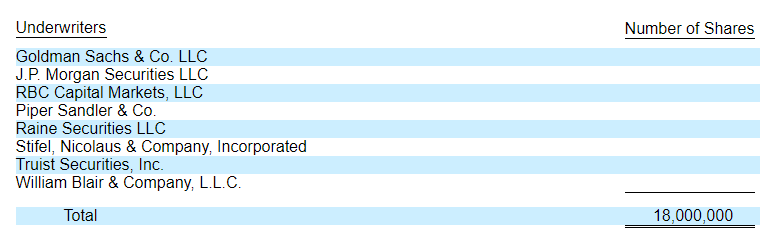

幹事企業:ゴールドマンサックスなど

ゴールドマンサックス、JPモルガン、RBCキャピタルマーケッツ、パイパー・サンドラーなどです

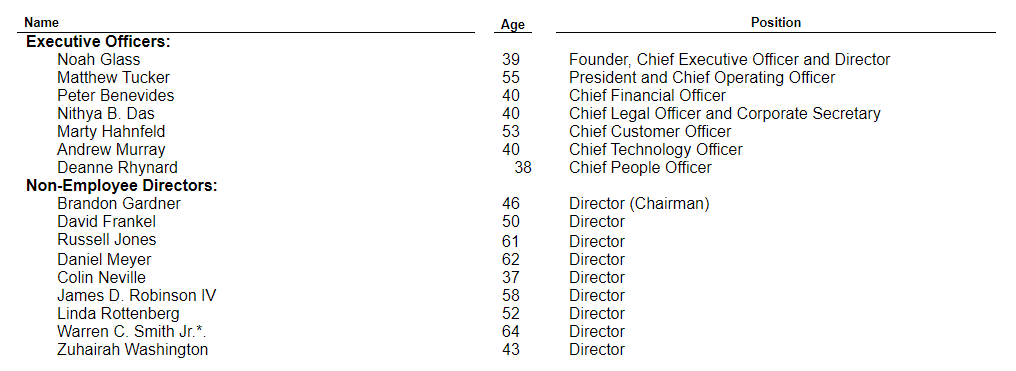

経営者:ノア・グラス

ノア・グラス

- 創業者であり、最高経営責任者

- 2005年の創業以来、取締役

- Oloを設立する前は、非営利のグローバル組織であるEndeavor Global, Inc.のインターナショナル・エクスパンション・マネージャーを務め、アフリカ初のEndeavorアフィリエイトを立ち上げた。

- シカゴスタイルのファストカジュアルレストラン「Portillo’s」の取締役、米国の小児飢餓の撲滅を目指す非営利団体「Share Our Strength」の取締役、世界最高峰の料理学校であるカリナリー・インスティテュート・オブ・アメリカの評議員を兼務

- イェール大学で政治学(国際関係論)の学士号を取得

マシュー・タッカー

- 2013年9月より最高執行責任者

- 2020年1月より社長

- Olo入社以前は、デジタルID認証企業であるPayfone, Inc.の最高執行責任者、輸送・物流SaaSソリューションプロバイダーであるRely Software, Inc.の最高経営責任者(Odyssey Logistics & Technology Corporationが買収)、LendingTree, Inc.の創業経営陣およびセールス&マーケティング担当副社長などを歴任

- ミシガン大学で政治学の学士号を取得、ジョージタウン大学マクドナー・スクール・オブ・ビジネスでMBAを取得。

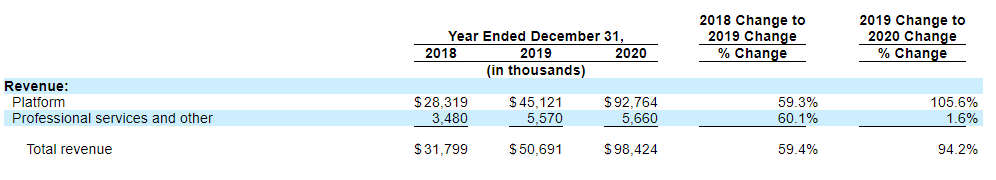

売上・利益

トップラインの大幅な拡大に伴い、2020年より営業利益が出ています。

売上の90%以上がプラットフォーム売上で、直近2020年の大幅な拡大もプラットフォーム売り上げが+105.6%に伸張したことによります。

Oloは何をしている会社?ソフトウェアをレストランに提供している

Oloは、多店舗展開しているレストランに、クラウドベースのオンデマンド・コマース・プラットフォームを提供しています。

※オンデマンドコマースとは客からの注文があってから仕入れや製造を行うことです。

以下の動画をみるとざっくりとした内容が分かります。後程各サービスについては説明します。

消費者のオンデマンドコマース、デジタル化に対してレストランはデジタルにおける十分な知識を持っていないことがあります。Oloは、レストランが複雑なデジタルビジネスを管理するSaaSプラットフォームを提供します。

Oloのプラットフォームを利用することで、レストランはデジタルおよび店舗での売上を伸ばし、収益性を最大化し、消費者との直接的な関係を構築・維持し、貴重な消費者データを収集・保護・活用してできます。

その結果、Oloのプラットフォームを通じて処理された注文の総額と定義する商品総価値(GMV)は、過去5年間でそれぞれ2倍近くに増加し、2020年12月31日までの1年間でGMVは約146億ドルに達しました。

米国の主要な上場レストランブランドや、急成長中のプライベートレストランブランド売上上位50社の多くがOloと提携しており、純売上高維持の要因となっています。

ターゲットは外食市場。コロナ後の回復と、宅配需要のさらなる拡大が見込まれる。

1.6兆ドルの食品産業は、米国で最大の消費者市場の1つです。

全米レストラン協会によると、レストランは2019年にその支出の8,630億ドルを占め、2019年段階ではグローサリー(内食)を上回る市場規模です。(2020年はCOVID-19の影響でレストラン市場は6,590億ドルに減少しましたが、フリードニアグループによると、レストランへの個人消費は2024年までに1.1兆ドルに回復すると予想されています。)

ナショナルによると、COVID-19パンデミックが発生する前でさえ、オフプレミス(持ち帰り)の食事は2020年のレストラン注文の60%を占め、今後5年間でレストラン業界全体の成長の70%から80%になると予想されていました。

さらに、「配達」による売り上げの構成比は成長し続けます。2019年8月までの12か月間サードパーティによる総売上高は全体の6.5%でした。COVID-19のパンデミックが発生する前でも、2020年には10%に増加すると予想されていました。(※ドアダッシュやウーバーイーツのようなフードデリバリーの構成比が増えていくという予想です)

また、業界の調査によると、レストランの直接的なデジタル注文+ウーバーイーツのような第3者を使ったデジタル注文は、米国のオンラインフードデリバリー市場を2019年の3,560億ドルから2025年までに4,700億ドルに拡大すると予想されています。

オーロ―の3つのサービス オーダリング・ディスパッチ・レールズ

Ordering 消費者がモバイル、ウェブ、キオスク(デジタル端末)、音声などのデジタルチャネルを介してレストランに直接注文し、支払いを行うことができるサービスです。

先ほど紹介した動画と一緒です。

Dispatch レストランが価格、タイミング、サービス品質を最適化しながら、ダイレクト・デリバリーを可能にします。

レストランブランドが、全国のオンデマンドデリバリーサービスプロバイダー(DSP)を通じて、ウェブサイトやアプリから直接デリバリーを提供できるよう支援しています。

Rails レストランがサードパーティからの注文を統合し、最適化しながらメニュー、価格、ロケーションデータ、在庫状況を管理することができます。

基本的にはレストランの持ち帰りや宅配に特化したサービスで、例えば顧客からするとこれらを使うことでカンタンに、自分に最適なコストと時間で宅配を受けることが出来、レストラン側も複数の注文に混乱することなく答えることが出来る。というところがポイントになります。

イメージとして例えば日本のハンバーガーチェーンでもドライブスルーと店内飲食の提供バランスが崩れるたとき、客としては必要以上に待たされる、店としても回転が悪くなるということを意味しなにも良いことはないですが、ここにさらにウーバーイーツやらドアダッシュやらが加わり混乱しかねない状況を適正化するためのツールと言ってもいいと思います。

これらのプラットフォームは現在、1日あたり平均200万件近くの注文を処理しており、ピーク時には1分あたり5,000件近くの注文を受けています。

顧客は大手レストランチェーン。大口顧客の99%が継続利用。

ハンバーガーのファイブガイズやウイングストック、シェイクシャック。レストランではチリーズ・グリル・アンド・バー、アップルビーズ、チーズケーキファクトリーや日本でおなじみのデニーズでもサービスが利用されています。

64,000店以上、約400のレストランブランドとの契約をしています。

平均初期契約期間は通常3年であり、継続的な1年の自動更新期間があり、将来の売上を予測しやすいです。エンタープライズブランド(50店舗以上のブランド、全顧客店舗の91%を占める)は過去5年間(2020年12月31日時点)でのうち、平均99%近くが継続顧客です。

2019年12月31日時点で44%、2020年12月31日の時点で71%の顧客が3つのモジュールすべてを使用しています。

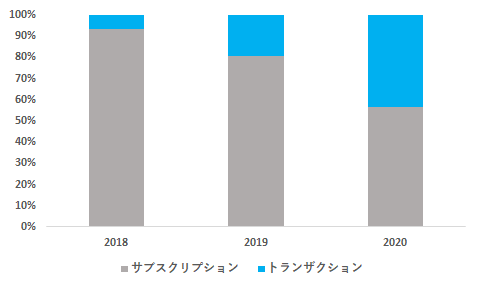

サブスクリプション+トランザクション収益。

サブスクリプションによる収益と、トランザクション(取引ごと)の収益があります。

トランザクション回数が増える場合、顧客(レストラン)はより高額なサブスクリプションを選択するため、トランザクション数の拡大が結果的にサブスクリプションの契約単価も上げる構造です。

競合

ホワイトレーベルのデジタル・オーダリング・ソリューション・プロバイダー

Tillster, Inc.、Onosys, Inc.、NovaDine, Inc.

デジタルオーダーソリューションを提供するレストラン向けPOSプラットフォーム

NCR CorporationおよびXenial, Inc.

直接的なデジタル注文ソリューションを提供するアグリゲーター

Grubhub Inc.、DoorDash Inc.、UberEats

など

リスク要因 Risk factor

リスク要因にはいろいろなことが書かれていますが、個人的に気になった点をいくつか記載します。

リスク要因① COVID-19によるトランザクション収益の拡大リスク

COVID-19の蔓延に伴い、消費者が対面での食事に比べてオンライン注文を利用するようになり、取引量の増加が見られるようになりました。この変化は、2020年の第1四半期末から2020年末まで続きました。

これはRailsモジュールとDispatchモジュールの普及率が上昇し、3つのモジュールすべてを使用しているお客様の割合が2019年の44%から2020年には71%に増加したことからもわかります。

取引量の増加と複数モジュールの普及率の向上のため、売上高に占める取引収入の割合が増加しました。

2018年、2019年、2020年12月31日に終了した各年度収益のうち、サブスクリプション収益はそれぞれ93.2%、80.8%、56.7%、トランザクション収益はそれぞれ6.8%、19.2%、43.3%でした。

オーロ―はオフ・プレミス・ダイニングに対する需要の加速から恩恵を受けていますが、こうした傾向が今後も継続しない場合、売り上げに悪影響を及ぼす可能性があります。

サードパーティ(第3者)への依存リスク。

オーロ―のサービスに欠かせないのが第3者サービスであり、例えばデジタル注文アグリゲーターのドアダッシュ経由がRailsサービスのトランザクション収益の19.3パーセントを締めます。

ドアダッシュに限らず、第3者サービスを通じたトランザクション(取引)毎にフィをもらいますが、第3者サービスを統合するための契約内容の悪化リスクがあります。

また、提携の拒否や第3者のアプリケーション変更に伴うコスト増や顧客減少・喪失などのリスクがあります。

S-1をみて、個人的に気になった点

米国のオンラインフードデリバリー市場を2019年の3,560億ドルから2025年までに4,700億ドルに拡大すると予想されています。という文章があったのですが、CAGRに直すと105%未満です。

個人的には家の近くで最近よく見かけるウーバーイーツをみると、フードデリバリーはもっとメチャクチャに伸張していそうなイメージがあったのですが、想定としては少し穏やかな成長なのかなと思っています。

2021年2Q決算は良い決算

2021年2QEPS予想1¢結果3¢ 売上予想3,417万ドル 結果3,590万ドル 前年+47.7%

ガイダンス3Q 売上予想3,453万ドル 新ガイダンス3,600-3,650万ドル

2021年 売上予想1.41億ドル 新ガイダンス1.45-1.46億ドル

コメント