EBITDAとは財務分析上の概念の一つで「税引前利益」に、「特別損益」、「支払利息」、「減価償却費」を加算した値です。

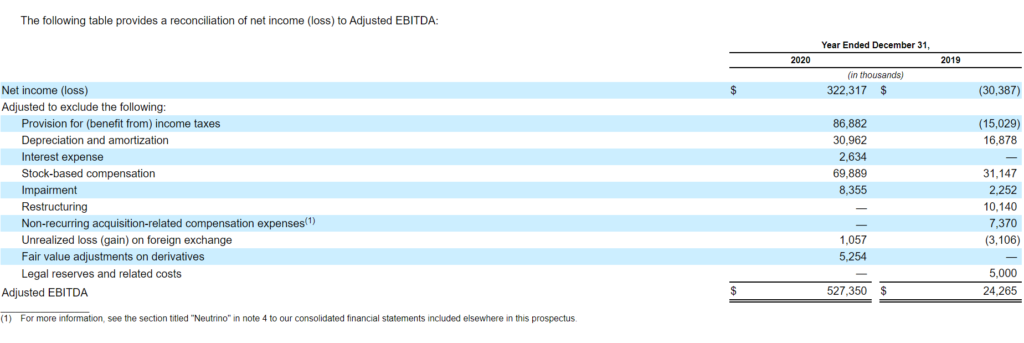

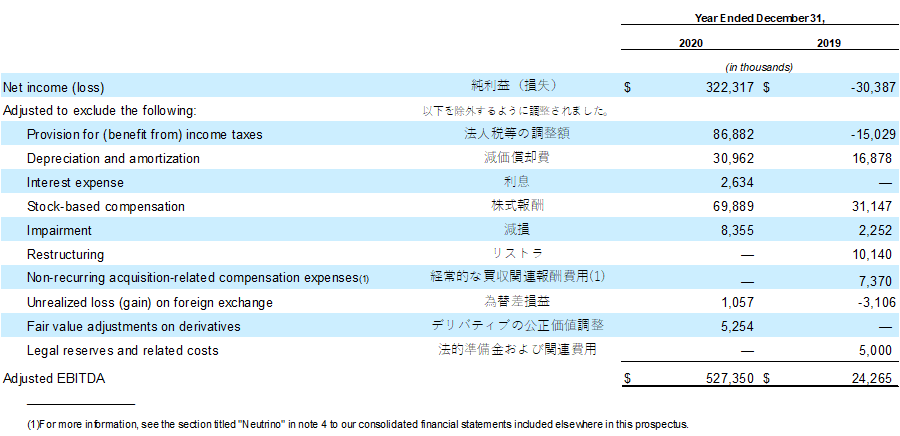

米国の決算書でAdjusted EBITDA(調整後 EBITDA)の調整項目について確認していきます。

EBITDAとは?利益に関する指標 カンタンに説明

日本の決算書類では見かけない言語です。

EBTDAについてまず「読み方」が謎でしたが「イービットダー」と呼ぶようです。

Earnings Before Interest Taxes Depreciation and Amortizationの頭文字を取ったもので

Earnings=利益 を示す指標ですが、「税引前利益」から「特別損益」、「支払利息」、「減価償却費」を加算した値です。

EPSのEもEarningsのEなので合わせると覚えやすいです。

EBITDA=Net income(当期純利益)から除外を行う。

以下がEBITDAを示す部分です。

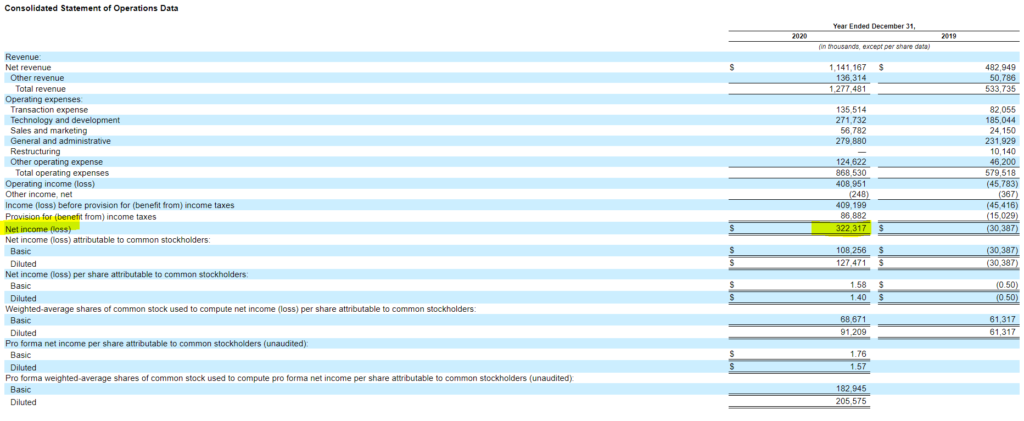

Net income(loss)が当期純利益(損失)を意味します。

これは、損益計算書(以下)に記載してある内容と一致します。

ここから、Adjust=調整(=特殊要因の除去)を行います。

もう一度先ほどの表に日本語を加えてみてみます。

Adjusted EBITDAで調整する項目の実例

上記のような調整がかかります。

- 法人税の調整

- 減価償却

- 利息

- 株式報酬

- 減損

- リストラ

- 経常的な買収関連費用

- 為替差損

- デリバティブの公正価値調整

- 法的準備金及び関連費用

知っておくべきなのはまずこれらは一時的な費用・収入の調整という意味になります。

たとえば、「為替で大きく苦しむ」というようなことは輸出入や自国以外に顧客を持つ企業であればよく起こることですが、毎年貨幣の価値がずーっと「円高ドル安」の一方向で続くということは現在起こっていません。

たとえば、日本に輸出が多い米国企業が、円高になった2012年頃であれば業績は思うように伸びないかもしれませんが、「当初想定」から上振れ、下振れというのは年度ごとにあり、読めない要因です。

また、円高であっても予定通りの個数モノが売れればそれは本来の人気とは関係がないという見方もあり得ます。

このように当初想定した水準とのズレは生じるものの一時的であるものを除外し、本質的な利益としてはどうなのか、を知る場合の指標として調整後EBTDAを使用すればよいと思います。

Adjusted EBITDAの注意すべき点

たとえば、「償却費」を考慮しないという発想になります。キャッシュフローに近い考え方をするためですが、例えば「(過去に)大きな工場を作った」という場合は償却費をプラスする=もともとあるもののように扱われるのも特徴です。

身近に言うとあなたがラーメン屋をする場合、「単純に一日何杯ラーメンが売れて、原価と人件費がどのくらいで、去年より売れているのか」というようなものに着目はするものの、そもそも寸胴鍋を買ったり、店を建てたことについて、いったんスルーするような指標という理解で良いと思います。

また、全項の「為替」であっても「買収にかかるお金」であっても、実質的に「損/得」や「費用」が発生をしているという事実は存在するので調整後EBTDAはあくまで継続的な事業の成長を見る上での補足的な項目/資料であるという理解で良いかと思います。

大きな誤りがあった場合はご指摘いただけるとありがたいです。

コメント