【ライブ配信】広瀬隆雄氏「今年後半の米株市場はどうなる!?アフターコロナの注目銘柄」(8月19日開催)の備忘メモです。詳しくは動画をご確認ください。

本記事は情報の整理を目的としております。

大手ネット証券会社は郵送不要で自宅からでも口座開設が可能です。

じっちゃまメモ 楽天証券セミナー 今年後半の米株市場はどうなる!?アフターコロナの注目銘柄

今日お話しすること。

米国経済の現況、投資ストラテジー、参考銘柄、質疑応答。

結論

米国経済は堅調。雇用は伸びている、物価の上昇が目立つ。8月いっぱいは米国株堅調と考える。しかし、9月になるとテーパーに関する議論が過熱してくると考える。株式市場がギクシャクする局面があるのではと考える。

投資戦略は9-10月ギクシャクすると思うので今の段階からポートフォリオのキャッシュポジションをっや高めにしておくのが得策ではないか。

デルタ化変異株に注意を払う必要。アメリカに関してはあまり心配していない。しかし、ひょっとすると中国経済はロックダウンを必要とするかも。かなり景気減速するリスクがある。

参考銘柄はクルーズ船3銘柄、2Q決算が良かったデータドッグ、コーセラという銘柄。

広瀬隆雄さん説明パート

米国経済の現況から。

米国経済は堅調で、FRBはそろそろテーパーを検討しなければいけない段階に入ってきている。

米国経済の現況について

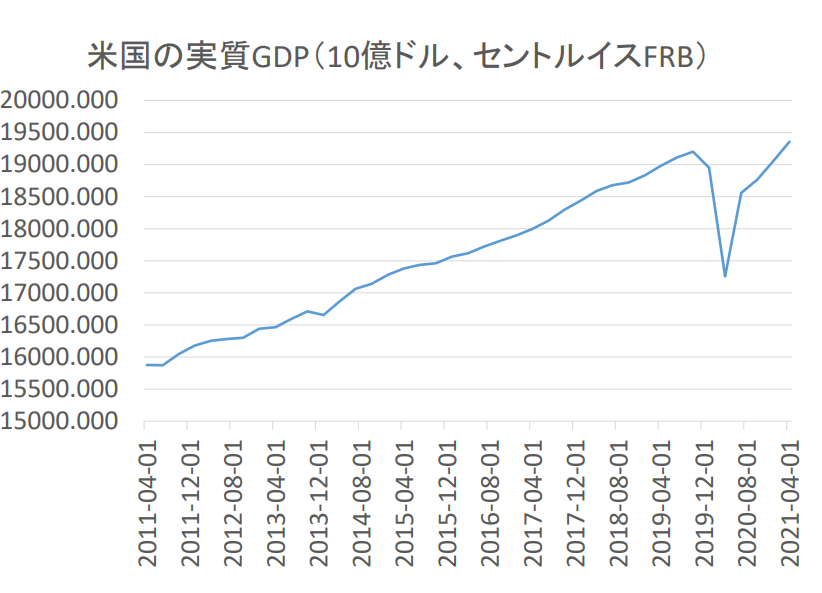

アメリカの実質GDP。米国経済はグーっと戻ってきている。2021年2Q~3QはアメリカのGDP成長が中国を上回るという予想をエコノミストはしている。中国のワクチンがデルタ変異種に弱いと言われ、厳格なロックダウンが必要で中国はダウンサイドリスクが大きいかもしれない。

もうひとつ、投資家が中国の社債市場の動向を話題にしている。今日中国が不良債権の管理会社をリストラクチャリング、救済するニュースが入ってきた。中国の不良債権管理会社は、受け皿としてスタートした特殊な金融機関だが、それが債券を発行して資金調達して、不良債権をまとめている。

どうせ政府がしりぬぐいするから大丈夫だろ、というある種のモラルハザードが働きやすい構図。別の言い方をすれば中国政府が何かあったら面倒を見る。という言外の保証(インプリシット・ギャランティ)がある。

きょうはインプリシット・ギャランティ通りのことが起こった。モラルハザードの面では必ずしも好ましくないニュースだが、今日明日の資本市場の動きとしては問題が先送りされ、歓迎すべきニュースと思う。

アメリカでも1980年頃から住宅抵当証券が急成長し、そのときにファニーメイ・フレディマックとか、政府系の機関がたくさん資金調達をして、住宅抵当証券を在庫に持った。何となく政府機関だから、何かあったら政府がしりぬぐいするんだよね、というインプリシット・ギャランティがほのめかされていたので、どんどん雪だるま式に大きくなり、20年後にリーマンショックとして瓦解した歴史がある。

今日中国で発表された不良債権管理会社の救済、それはある意味予想通りのシナリオと思う。それでホッと一息ついたが、長期的にはリーマンショックのようなことが起こるリスクはある。だけれども今はスヌーズボタンを押して、問題を先送りした、という状況。

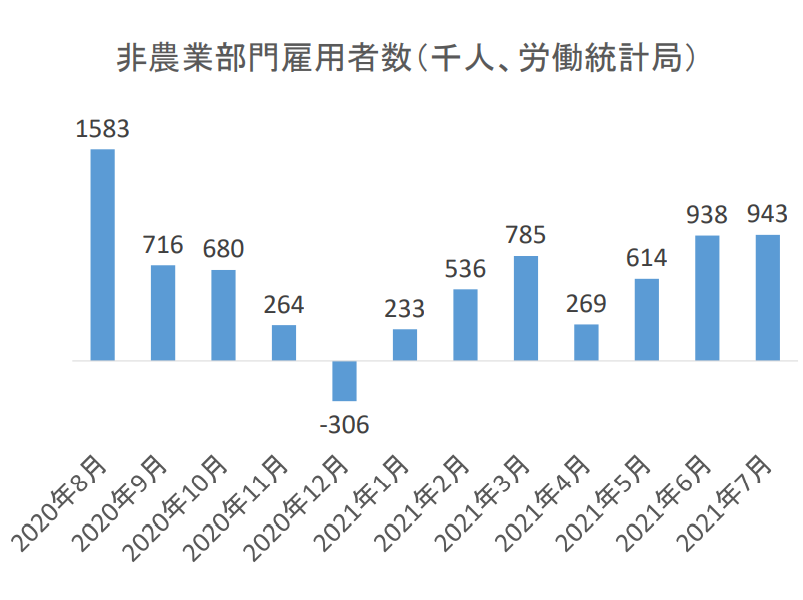

米国経済は堅調。非農業部門雇用者数は6・7月連続して強い数字。これまでテーパーに慎重だったFRBメンバーも、そろそろテーパーしたほうがいいよね、という賛成派が増え始めているということ。

テーパーの前提条件である「雇用面のさらなる進歩」が達成できたのでは?というのが主流意見になってきておるということ。

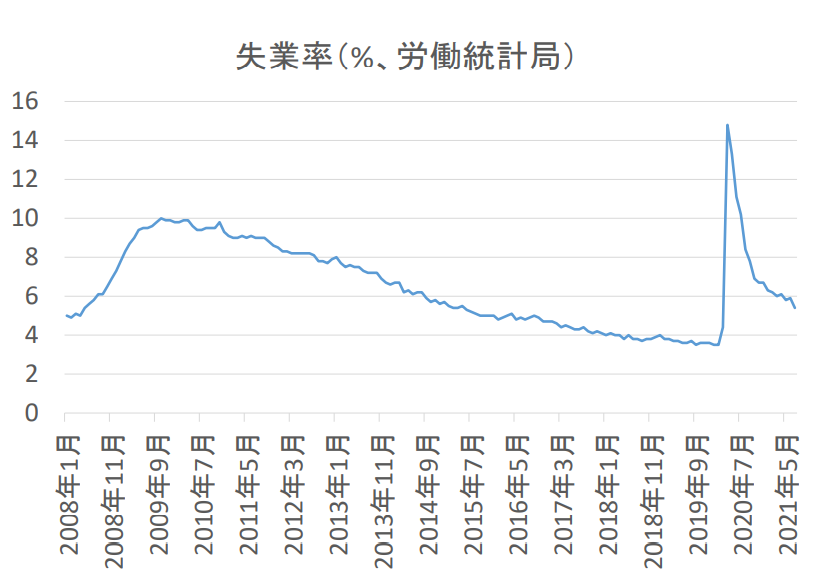

失業率、最新の数字は5.4%。これも引き続き改善基調。

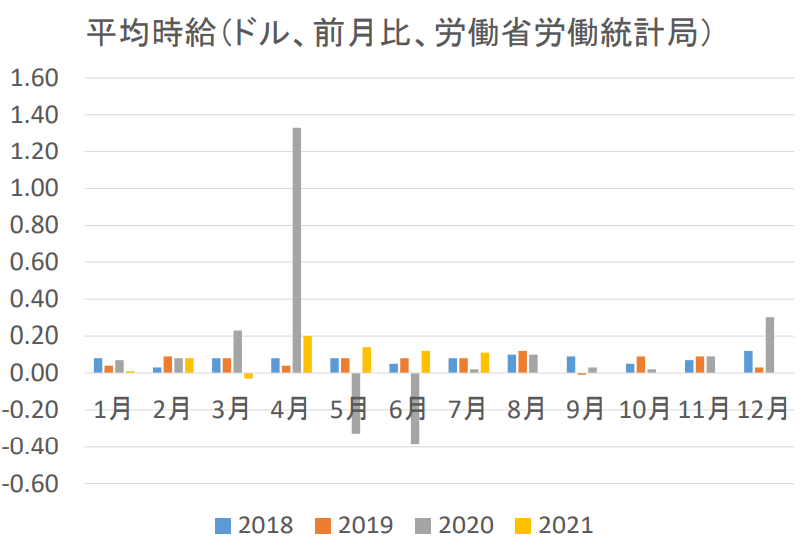

平均時給。コンスタントに前年同月より高い数字が繰り返されている。今年の数字は黄色。

直近の数字7月・6月・5月を比べると、今の方がコンスタントに去年・おととしより賃金の上昇幅が大きい。

賃金のインフレが起こり始めると(今起こっているが)FRBはソワソワし始める。

それは、いろいろなインフレの中で賃金インフレは一番しつこいということ。FRBは米議会からインフレ率を2%以内に抑えなさい、という目標を与えられているが、足元のインフレ率は5%くらいになっている。

FRBは一定期間で均して2%ならば使命を果たしたことでいいのでは、という大方針を去年示されたが、その新しい大方針に従って手綱さばきをやっている。

なぜそういう、おおらかな、慌てて利上げしないスタンスに変更したかというと、FRBはインクルーシブグロース(みんな混ぜてあげるグロース)を強調している。

もっと簡単に言うと黒人やヒスパニック、低学歴など社会的弱者の雇用は景気拡大局面の後半で改善する傾向がある。

いまFRBが引き締めをすると、弱者の人たちの雇用が改善する前に引き締めることになるので、みんながバスに乗るまで待ってよ、というのがFRBの手綱さばき。

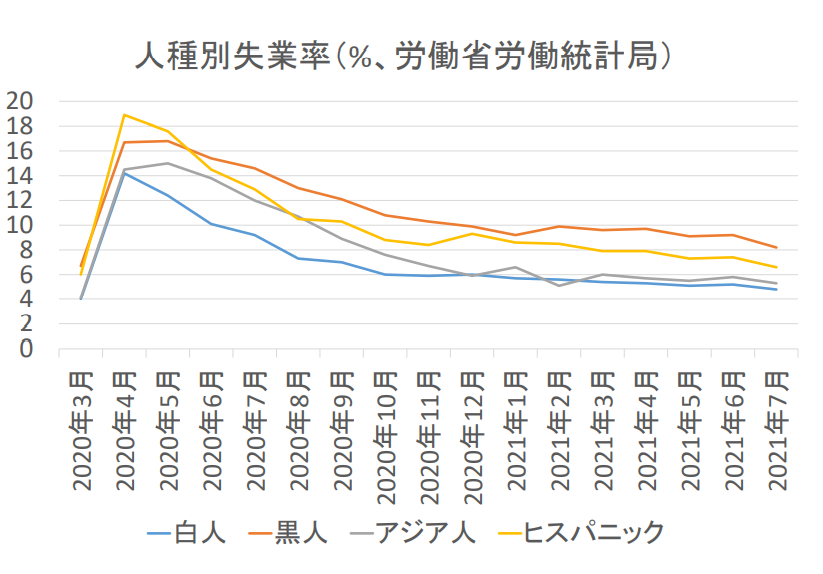

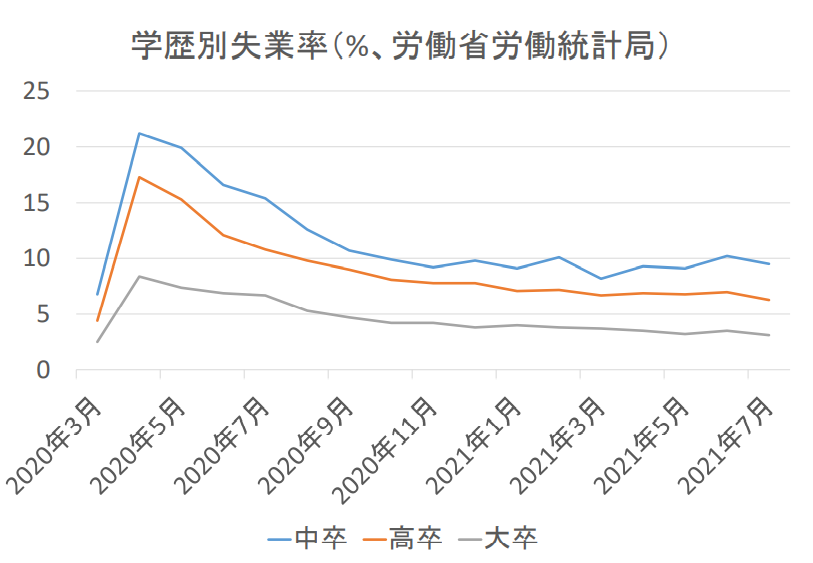

人種別失業率。グラフが下に行くほど良い。オレンジが黒人。黒人は白人に比べると失業率が高い。なだらかに下がってきているが、失業率の改善が遅々として遅い。

ところが、7月はグッと雇用が改善している。この後の1か月、2か月、3か月をどこまで粘れるか、とインフレがパーっと来ていることの天秤でもって落としどころをどこに持っているか、が手綱さばき上の命題。

学歴別にも中卒が高止まりしているが、下がりかかっている。

もうあと1か月2か月粘れば、職にありつける人がガッと増えるかもしれない。そこのところでFRBが粘っている。

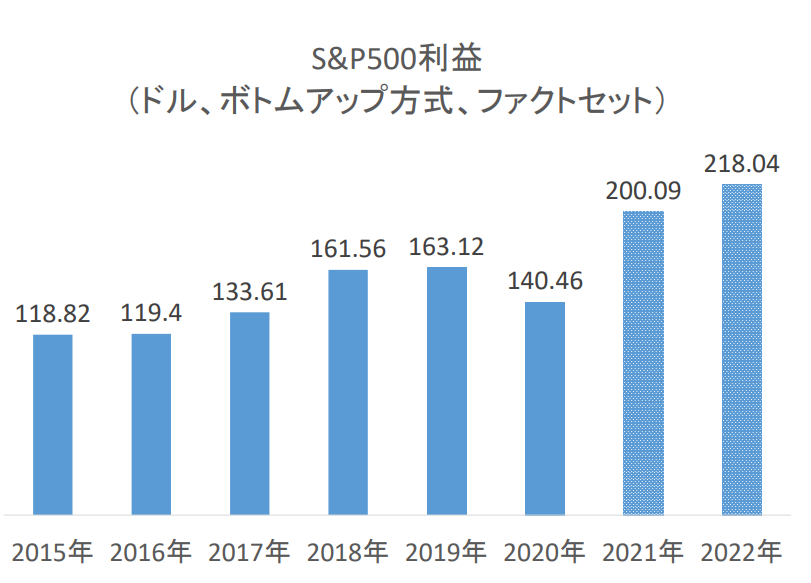

企業に話を戻すとS&P500(アメリカを代表する大型株の株価指数。その一株当たり利益EPSのチャート。2020年は新型コロナでガクンと落ち込んだが、今年は鋭角的に戻している。

8月から起算し、向こう12か月のEPS(forward earnings)に基づいたアメリカのいまのPERは約21倍。

やや割高感のあるバリュエーションだが、鼻血がブーっと出るほどムチャクチャ割高ではない。我慢すれば我慢できるオーバーバリュエーションの水準と思ってください。

金利はすごく低く、企業収益はズドーンと伸びている。

全体として株式に対する環境はすごく良好な環境。バリュエーションがマルチプルエクスパンション、PERが拡大してもおかしくない環境にいま我々は置かれている。

21倍というPERを僕があまり心配していない理由はそういうこと。

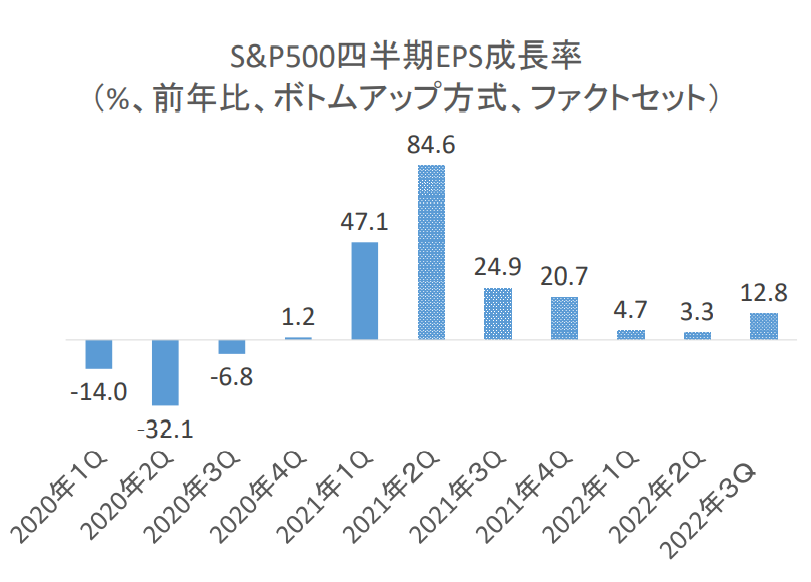

S&P500のEPSを四半期で見て前年同期で比較したのがこのグラフ。

今2021年2Qの決算発表が終わろうとしている。今期は前年+85%とか空前の好決算。どうしてかというと去年の2Qは新型コロナでみな家で外出せずに我慢していたから。

しかし、この決算発表シーズンに入る前、7月第1週くらいのコンセンサス予想は今回のEPS成長は前年+50%くらいと言われていたが、+60%、70%、80%、という風に、どんどんどんどん上方修正された。

株式のバリュエーションは金利によって決められる側面とEPS・企業業績によって決められる側面、2台要因が非常に大事だがその両方がいい感じでバリュエーションに働きかけているということ。

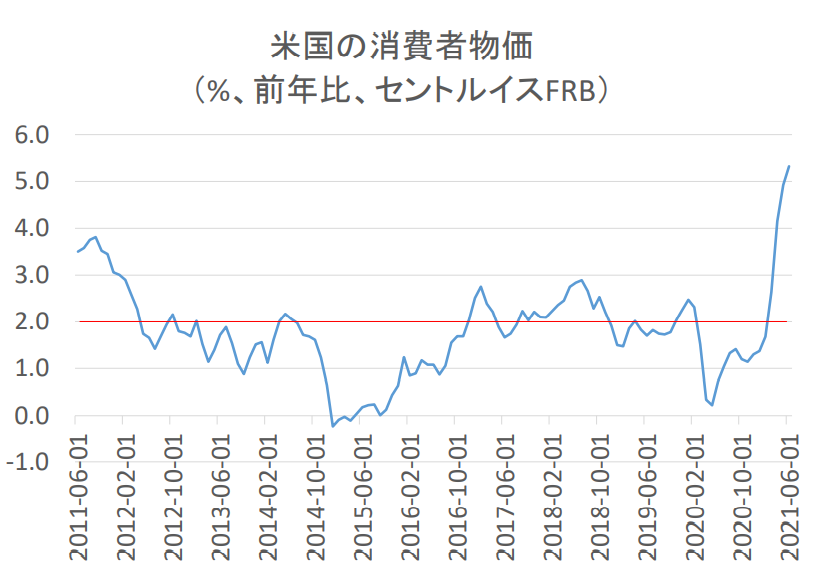

米国の消費者物価(CPI)は少しアンカンファタブルな、ヤバくはないがあまり気持ちいいものではない状況。

物価の上昇が瞬間風速で5%を超えている。

米議会がFRBに要求していることはインフレ率を限りなく2%に近づけてください、というリクエスト。

それに対していま、5%までオーバーシュートしている。なるべくインクルーシブなグロースで黒人や中卒の雇用の面倒を見たいと思う一方で消費者物価指数がオーバーシュートしている。

その二つどちらを優先すべきか悩んでいるのがいまのFRBの姿と思う。

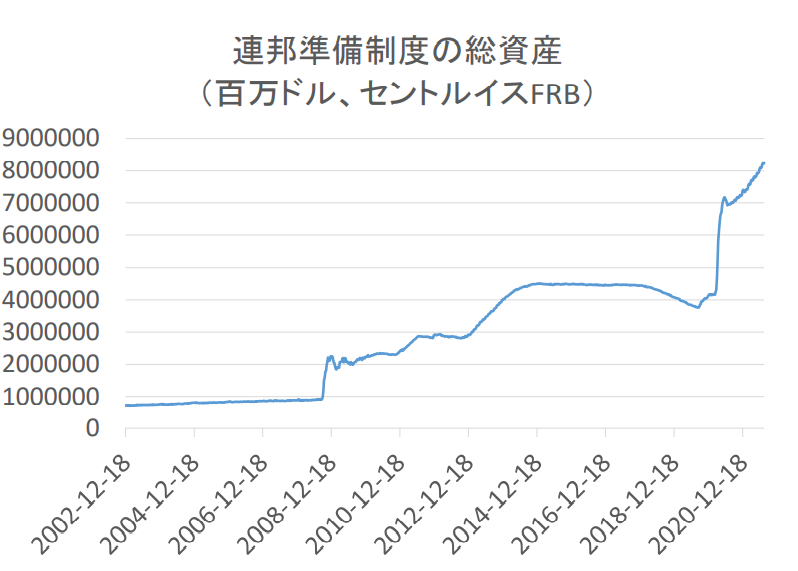

連邦準備制度の総資産。なんだ、いってることが分からない(僕もニューヨーク来手最初のころはわからなかった)。

FRBは通常金利政策は、政策金利の上げ下げで調整する。でも今は新型コロナで景気が悪化し、政策金利は実質ゼロ。そうなると、FRBが出来る景気支援はもう終わり?となるが、第2弾、別のプログラムを指導できるのが債券買い入れプログラム。

FRBが投資家に対してあなたの債権を交わしてくれる?と市中に出回る米国財務省証券や住宅抵当証券を買い込んでFRBの金庫に入れる。

その債権類のチャートがこのチャート。

証券の取引は券面をAさんがBさんに渡すと、BさんがAさんにキャッシュを渡す。株式も、債券もそう。そうするとFRBの金庫に積みあがった債券類のチャートは累積的にこれだけのキャッシュをFRB・中央銀行が市中にばらまいたというヒストリーを示している。

金利を調整する(お金を借りるコストを調整する)ことに加え、現ナマを市場に放出することで金融緩和が出来る。

去年は新型コロナで健康に対する不安があり外出が出来なかった。経済としては心臓発作のようにけいれんを起こしていた。その時にFRBがこれでしのいで、とキャッシュを出した。

テーパーとは何かというと、こんな形で増えてるFRBの総資産を少しずつ、毎年100億ドルずつ減額していって、減額、減額、減額、で水平飛行、つまり新規のキャッシュをぜんぜん市場に供給しないところまで、傾きのペースを落としてくる。それがテーパーというもの。

たぶん、10月とか12月とかそのくらいの期間にテーパーが開始されると思う。現状では米国財務省証券で800億ドル、住宅抵当証券で400億ドル、都合1,200億ドルを毎月買い込み、キャッシュを市中にばらまいている。

そのばらまきを毎月100億ドルとかそういう感じで少しずつ減らしていく。テーパーが開始された時の最初の減額度合い。それをみれば「いままで財務省証券800億ドル買い込んでいたけれども次は700億ドル、次は600億ドル、その次は500億ドル、その次は400億ドルと減らしていくんだね・そうすると来年四月くらいにはゼロになるんだな」それがゼロになるといよいよ政策金利の利上げに着手ということ。

そういう順番。

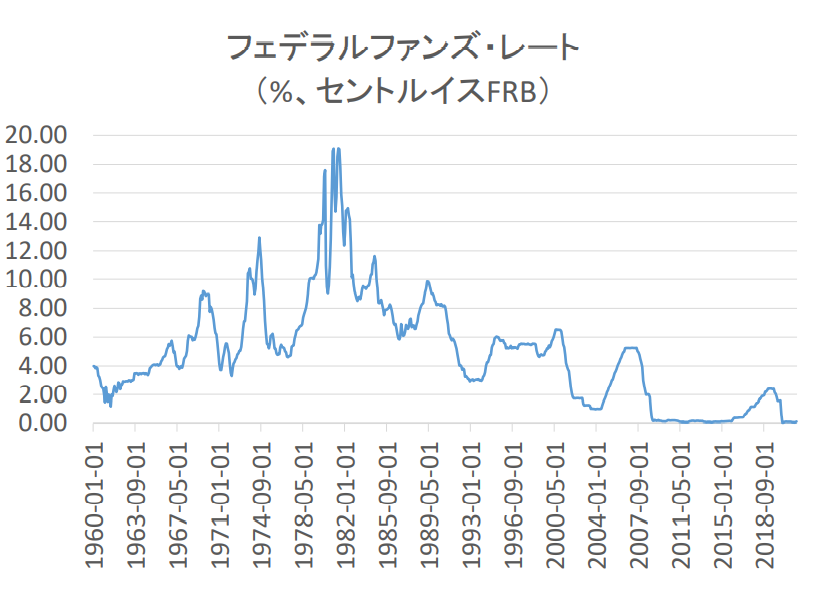

アメリカの政策委金利は何かというとFederal Funds Rate FFレート。限りなくゼロに近い0-0.25%。

FFレートとは何か。銀行は預金を集める。皆さんの目から見て銀行にお金を預けるのは貯金、つまり財産、Asset。銀行はお金を預けてもらってハッピーだが、お客様のお金はいずれ預金を引き出したいときには支払ってあげなければいけないお金。

そうするとそれはLiability、つまり負債というか支払い義務。

FRBは「預金を集めるのは良いが、あなたがズッコケた時に支払いできるの?のりしろを残しておいた方がいいんじゃないの?」と指導する。

のりしろ部分を俺(FRB)に預けろ、これがFederal Funds 。銀行は預金の一定割合をFRBに差し出す。

しかし預金は毎日生き物尾みたいに増えたり減ったりしている。FRBに差し出した準備金は預金と照らして準備金が多すぎたり、少なすぎたり、毎日出し入れするのもクソめんどくさい。

すべてのアメリカの銀行がFRBにお金の一部を人質に取られているので一定の準備比率を維持するには、人質に取られている銀行間で付け替えして融通すればいいんじゃないの、というFRB内における留め置かれたお金の余剰部分に対する銀行間の貸借がFFレートという金利で貸借が行われる。

非常にテクニカルなプロレベルの説明だが、そういうこと。

ゆくゆくはFFレートを利上げしていかなければいけない。一体いつかというと、早くても来年、2022年の夏くらいかな、ということ。

この手の話はよーく知れ渡っている。みんな知ってるよ、と感じていると思う。それはそれでいい。

しかし、実際にテーパー始まるよ、となると、いよいよ恐れていた怖いものが来たか、と身が引き締まる思いがする。

だから9月、10月の相場、気を付けたほうがいいよと僕が言っている理由は、金利をこれまでの金融緩和から水平飛行に移って、金融引き締めに移行していく局面、そういう転換期はすってんころりん、変なことが起こることもある。ほとんど起こらないんだけれども、そういうあらぬ事態に発展することに心の準備をしておかなければいけない。

今のアメリカの株価インデックスを見るとS&P500もずーっと定規で線を引いたように上昇している。そこに躊躇・不安・恐れを感じます?

僕は居眠り運転じゃないの?と投資家の慢心を感じる。

実際テーパーのニュースを聞いたら、1回くらいブルっと来るような局面が来ると考えるのが自然と思う。そのくらい金融政策の大転換というのは恐ろしい、センシティブな、微妙なこと。慎重の上に慎重を重ねて薄氷を踏むようにゆっくりゆっくり進めていかなければならない。

投資ストラテジーだが、9月、10月くらいの相場は少し用心深く考えている。それに加えてかく乱要因として、デルタ変異種がどのくらいのスピードで広がっていくのか、不透明要因を提供している。

僕のドタ勘ではいまアメリカで吹き荒れているデルタ変異株の伝染のスピードは少しスローダウンするんじゃないかと考えている。

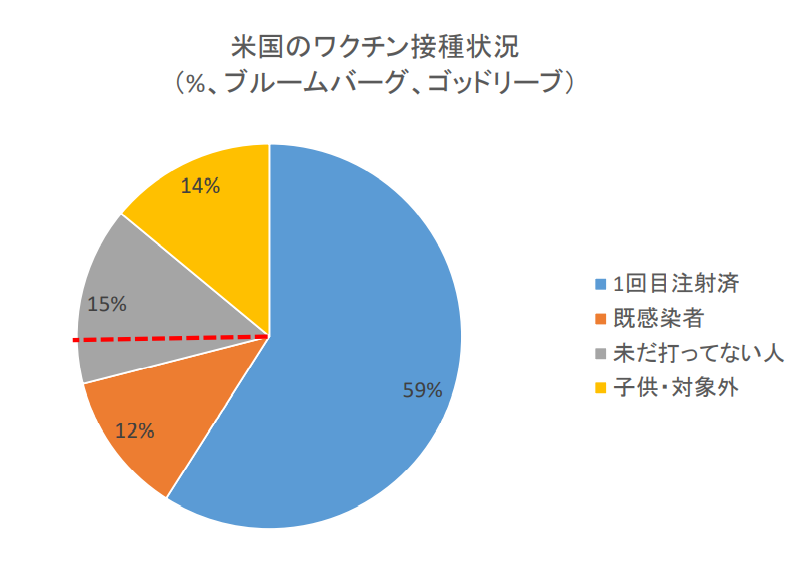

その根拠は、これ。

今アメリカでのワクチンの接種の状況を見ると、いま1回目の注射を終えた人が60%に達している。(1週間くらい古いチャートだが今は60%)

日本もすっごくこのところ注射が進捗した。このワクチン接種状況の日本のチャートを作ったとしたら水色部分が50%に達しているはず。随分日本は頑張った。

橙色の部分は既に自分で気づいている、あるいは気づいていないに関わらずコロナにかかって抗体を持っている人が12-13%と言われている。いまデルタ変異株がものすごいスピードで広がり、橙色部分が増えている。

水色+橙色の合計は73%。赤の点線が75%の水準。去年は新型コロナに75%くらいかかれば集団免疫が成立するのでは、と言われている理論的水準。

いまあと2%くらいだれかがコロナにかかれば75%になるのでは。もちろんデルタ変異種はすごくパワフルなので、80%とか、85%にならないと新型コロナは下火にならないリスクが大きい。

しかし、このパイチャートから言いたいのは、コロナは一度誰かがかかったら、たとえば4人の人にうつすような力がある。しかし、世の中の4人に3人が抗体を持っているなら、1人目、2人目、3にんめにはうつせず、4人目にしかうつせない。

みんながコロナになり、ターゲットになる健康な人が少なくなり、伝染力が弱まるという話をしている。

例えばいまモデルナ、バイオンテックという銘柄に投資しているかもしれないがちょっと株価ギクシャクしている。アメリカの投資家が何が気にかかっているかというと、伝染速度=RT(Rate of Transfar)値が「1」以下になった場合、下火になりつつある。ということ。

そうするとワクチン株はオワコンになるかも。僕はオワコンにならないと思うんだけれど。少なくとも今まで見たいに強気一点張りの投資ストラテジーは当てはまりにくくなっている。そういうことに気を配る必要があると思う。

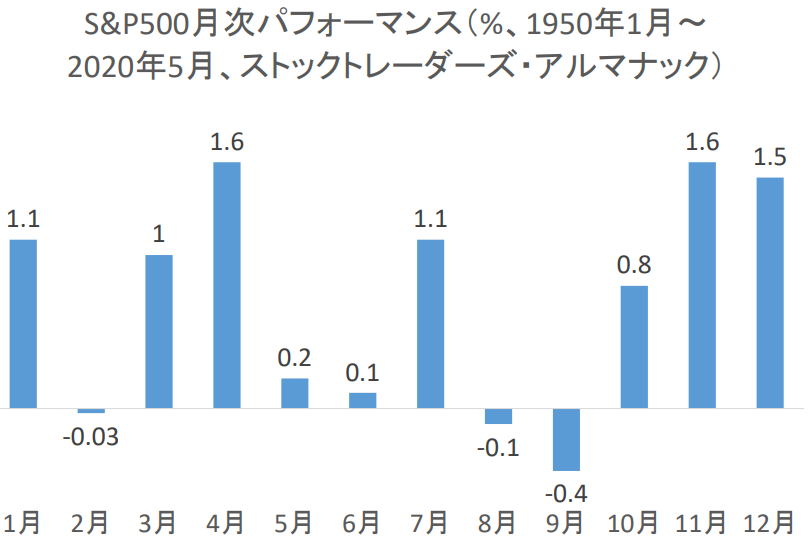

1950年~のS&P500の月次パフォーマンス。

9月が一番悪い。今我々は1年で1番株式市場が悪い季節に入っていこうとしている。カンカンの強気ではダメと言っている理由がここにある。

以上が全体の話。ここからは参考銘柄について。

クルーズ産業について

むかし、H&Q(サンフランシスコの証券会社)に勤めていたが、チェースマンハッタン銀行に買収された。

その時にカーニバルクルーズという銘柄について僕は「借金ばっかりして、バランスシートが汚い!」とディスっていた。

そうするとチェースのお偉いさんから電話があり、会うことになった。

「カーニバルは俺の客なんだよ、俺が融資した金でこの船つくったんだよ」ということを説明してくれて、就航した年から乗客の変化、キャッシュフローの変化について説明してもらったが

「ん-、僕が間違えてました、すみませーん!」と謝った。その時以来クルーズ船のビジネスはバカにしてはいけないと感じた。

彼が言っていたのは「クルーズのビジネスの美しいところは新造船を作れば作るほど需要が増えるんだよ」ということ。今消費も頭打ち、低成長の世の中で、作れば売れるという産業がいくつある?といわれ、ありません、という会話になった。

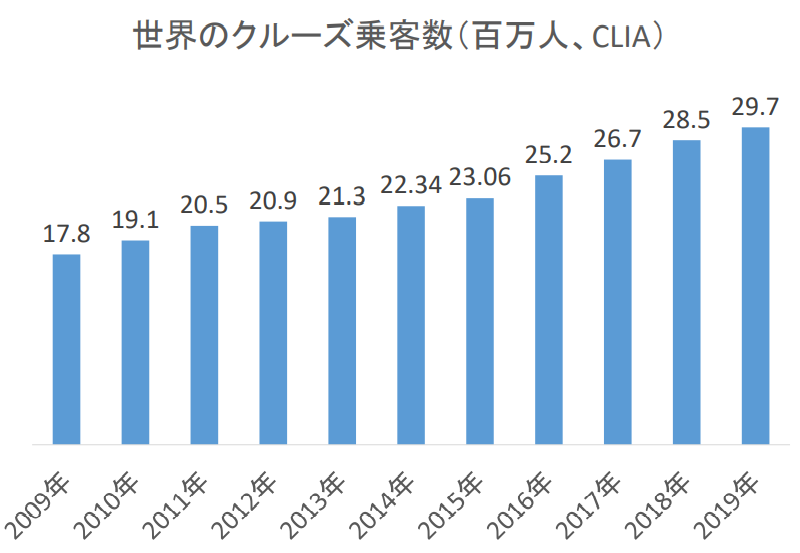

それを示したのがこれ。

CLIA、クルーズ船の業界団体のデータ。

2020年のデータはないが落ち込んでいる。これはコロナが起こる前のチャートだがずーっと安定的に伸びてきた。新しい船が出来るほど3,000人、4,000人、5,000人、今最新鋭のもっとも大型のクルーズ船は1つの船で6,000人運べる。

ラスベガスは大規模のホテルが多いが、それでも3,000人、4,000人級じゃない?ホテル一個が船に乗って移動するようなスケールで物事が展開している。

なぜ戦艦大和、武蔵のような大型化がすすんでいるかというと、船を動かすオペレーティングコストはスケールが大きくなればほど単位当たり、客室当たりのコストは安くなる。

クルーズの料金も安く設定できる。1番100ドルのクルーズも実際になる。決して裕福層だけのレジャーではない。庶民にも手が届く、そういうレジャー。

大型化とクルーズの大衆化は同じ意味。

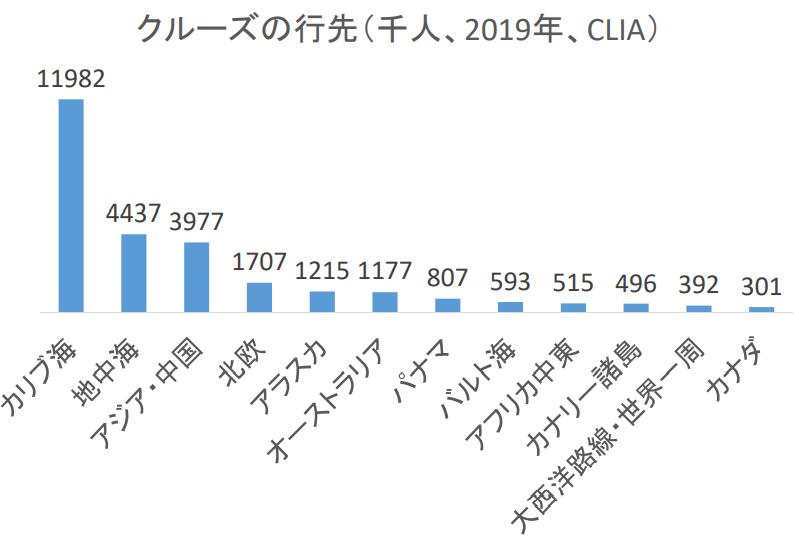

じゃあ行先はどうなっているかというとカリブ海がほとんど。

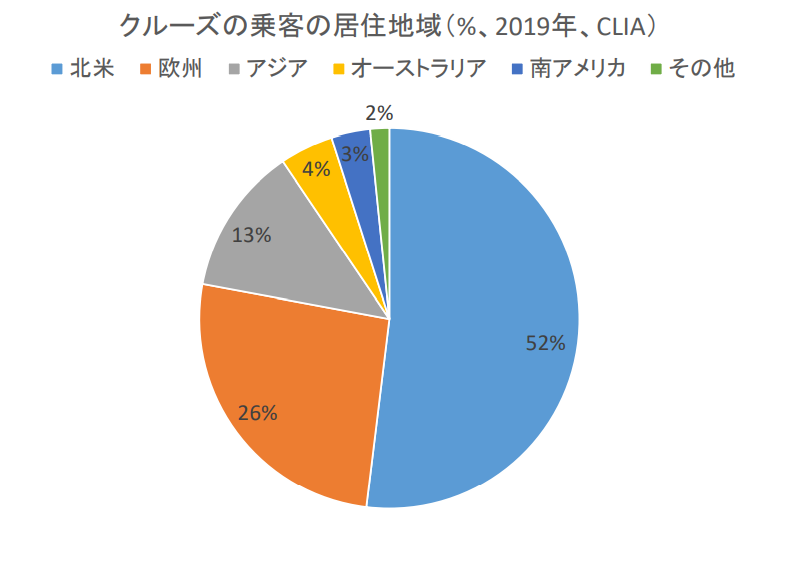

クルーズ銘柄の一番のチャレンジは何かというと日本人はクルーズを知らない。でも従業員数でいうとアメリカのいろんなホテルチェーンに勤める総従業員数とクルーズ船の従業員数はほぼ1:1。

そのぐらいクルーズ産業はバカでかい。

でもなんで日本人が知らないかというと、その大部分がカリブ海あたりをぐるぐる回っている。

A地点からB地点へと、例えばブルックリンの波止場で客船に乗り、イギリスのサウスハンプトンまで運ぶ、大西洋横断航路がここだが、キューナードというカーニバルクルーズの一部門のクイーンマリー2号だけがオーシャンライナー。遠洋旅客船は1隻しかない。

残りのクルーズ船はカテゴリーから言うとクルーズシップと呼ばれる。何が違うかというと構造が違う。タイタニック号とかクイーンマリー号とか遠洋定期船は船底がV字。クルーズ船は平らになっている。煙突が45度に傾いてwheel tale クジラのしっぽのようにおしゃれな煙突。

客船は大西洋の荒波で船酔いしながらイギリスのサウスハンプトンまで行くが、カリブ海あたりを回るクルーズ船は波の無いところをぐるぐる回っている。船の強度、設計構造も全然違う。

なんでそんな話をくだくだするかというと、ジェット機が出て以来、A地点からB地点に人を運ぶ交通としての船旅は流行らない。日本の近海は太平洋でクルーズには向かない。そこに行くとカリビアンはプールに寝そべっている。カリブ海は港を離れてすぐにバケーションモードに入れる。

そういうことに気が付いた経営者がテッドアリストンという経営者。ノーウェジアンクルーズラインと、カーニバルクルーズ2つの会社を立ち上げた立志伝中のアントレプレナー。

彼が最初に行先なんてなくていいんじゃないの?カリブ海あたりをぐるぐる回ってみんなに楽しんでもらえばそれがクルーズだよ、という発想をした。

それが今日のクルーズインダストリーの始まり。

参考銘柄①CCL カーニバル

クルーズ最大手。一番バランスシートが良い。

7月あたりから欧州路線を皮切りに新型コロナ後クルーズ再開している。アラスカ航路も再開されている。多分来年中ごろには70%くらい再開するのではと言われている。

参考銘柄②RCL ロイヤルカリビアン

特徴は、とにかく船がデカい。6,000人くらい運べる、バカでかいディズニーランドみたいなレジャーのオバケみたいな船を作るのが得意。そのかわり庶民的な大衆的なクルーズが多い。

バランスシートはカーニバルクルーズよりほんの少し悪いが、経営はかなりアグレッシブ。

参考銘柄③ノーウェジアン・クルーズ・ライン

一番歴史の古いクルーズ船。特徴は大型船オンリーではなく、ウルトララグジュアリー、高級なクルーズもやっている。700人くらいしか運ばない、小さいサイズだがいろんな国にも行ける。

どうしてかというと、クルーズ船が大型化するとあまりにも船が大きすぎて港に横付けできなくなる。行先がどんどん限られてくる。それでは面白くない、もっと観光したい、というお金持ち向けに小さな船でアトラクティブな行先に連れていくのがリージェントセブンシーズというサブブランド。

3銘柄どれ買っても同じと思うが株価が一番小さいのは多分カーニバル。順当なところから言えばカーニバルあたりからスタートするのが良いのかなーと思う。

参考銘柄④DDOC データドッグ

2Q決算特に良かった会社。

スマホアプリが設計通りに作動しているかをエンジニア(ソフトウェアのコーダー)がモニターするプラットフォームを提供する会社。

具体的には、モニタリング、トラブルシューティング、最適化をクラウド、サーバー、データベースなどいろんな階層で実施できる会社。

実はこのセグメントはドミナントな会社は無く、割拠している。ライバルでいうとソーラーウィンズ、ニューレリック、スプランク、アップダイナミックスなどいろいろな銘柄がある。

2QEPS予想3¢、結果9¢ 売上予想2.12億ドル 結果2.34億ドル 売上成長前年+66.8% この会社去年2Qに実は悪い決算を出している。

新型コロナが起こった最初にソフトウェアのエンジニアたちがパニクって、費用をおさえろよ、ということで、アプリがきちんと作動しているかどうか、最適化のサービスは利用具合によってダイヤルアップ・ダイヤルダウンという形で匙加減をユーザーが調整できるようになっている。

出ていくカネを節約できた。

去年はその節約をソフトウェアみんなの会社がやったのでデータドッグの決算は悪かった。

でも、しばらくしてちょっとまて、コロナで在宅ならアプリは重要になる、最適化もやったほうがいいよね、となり今回の好決算になった。

3Q

予想3¢ 新ガイダンス5-6¢、 売上予想2.26億ドル、新ガイダンス2.46-2.48億ドル。

参考銘柄⑤COUR コーセラ

オンラインで高等教育を提供できるプラットフォーム運営。

生徒数8700万人、世界中に広がっている。200の教育機関がプラットフォームを利用しコースを展開。

584社の企業、政府機関が社内教育のコンテンツにコーセラを使用している。

高等教育の市場規模は2兆ドル。かなりデカい。

この高等教育の分野はIT化が遅れていた。

比較のために小売りセクターは25兆ドル市場。通勤・車・自動車は6兆ドル、エンターテイメント2兆ドル、旅行1兆ドル、高等教育は案外大きいとわかっていただけたと思う。

コロナで個人がキャリアアップしようと思うとリモートラーニングが一番効果的。

低スキルな労働者が高スキルな労働者に変身する道をコーセラが提供している。このストーリーはマクロの社会のトレンドの変化にもよくマッチしている投資機会と思う。

2QEPS予想-11¢ 結果-5¢ 売上予想9,153万ドル 結果1.02億ドル(前年+38.5%)

ガイダンス3Q 売上予想9,620万ドル 新ガイダンス1.05-1.09億ドル。

Q&Aコーナー

DLO ディローカル

結構いい銘柄。ラテンアメリカ。本社はウルグアイにある。ブラジルの下、アルゼンチンとブラジルに囲まれた海沿いの国。経営陣はもとメルカドリブレの連中で固めている。

小口の他国通貨決済。

YouTubeのライブでみんなが投げ銭をする。100円、500円、800円とか。そういう小口のお金の決済をするとき、送金手数料、為替手数料があったらめんどくさいしコスト高。

そういったものを自動化している会社。最近IPOされた、非常に毛並みのいい経営者。

2Q EPS予想5¢ 結果6¢ 売上予想4,070万ドル 結果5,900万ドル ガイダンスは出ていないと思う。

観光銘柄 皆仕込んでいる?

アメリカではそれなりにシフト始まっていると思う。ジョージソロスの子分、スタンレードラッケンミラーは旅行関連株をかなりの勢いで買い始めている。これからだと思う。

今はデルタ変異種が蔓延、旅行関連株は航空もホテルもクルーズも出ばなをくじかれた感じで元気ないが、中長期の趨勢では戻ってくると思う。仕込み時と思う。

7月FOMC議事録で年内で資産購入ペース縮小が示されたことについて

今日前半述べたところ。

結論を言うと多分9月、10月あたりにテーパーが正式発表される。そしてその後から毎月の購入金額の減額が始まる。そして来年の半ば、4・5・6月くらいに実質ゼロになり、利上げの準備が整う、そういう順番と思う。

今は何月からテーパーが始まるのか、毎月の減額幅はいくらなのか、確認する局面に入ってきていると思う。

今月末ワイオミング州ジャクソンホールでシンポジウムがあるが、そのシンポジウムでは多分テーパーに関しては何もコメントが出ないんじゃないかなと僕は思う。

だけれども9月になり、第1週の雇用統計の数字が強い数字になるかもしれない。そうするとテーパー間違いないな、という雰囲気になるかもしれない。

市場の空気がガラッと変わるのは9月のレーバーデー明けくらいからかなと思っている。

今年のレーバーデーは9月6日月曜日。株式市場は休場になる。レーバーデー明けの取引は7日から。通常レーバーデー明けは市場の雰囲気が変わりやすいタイミングと言われている。

去年もそのタイミングでGAFAMがド天井を付けた。そういった節目が今年も来るかもしれない。

何を根拠に決算良し悪しを言っている?

コンセンサス。

証券会社のアナリストがリサーチレポートを出すと、そこには予想数字が書かれている。

そういうリサーチレポートが人気銘柄になると30~40種類の予想数字が出る。それを合計し、平均したものがコンセンサス予想と呼ばれる。

個々のアナリスト(ゴールドマン、JPモルガン・・・)の予想はどうでもいい。あたらない。僕は個別のセルサイドアナリストのリサーチレポートは参考にしない。しかし、株価は市場参加者の思惑の集大成を反映しているもの、それがエフィシェントマーケット(効率的市場仮説)

その立場に立てば、コンセンサスは株価に織り込まれているのではないかという仮説を立てることができる。

そうするともうすでに織り込まれていることに対してポジティブサプライズ、ネガティブサプライズを検証する価値はあるのでは。

事実、良い決算、悪い決算を丹念に調べ始めると、決算発表の後昨日のディローカルは20%も株価がぶっ飛んでいる。

根拠はコンセンサス。コンセンサスより売り上げが上に大きく外れた。

我々投資していて、20%の利食いって大きくない?僕は大きいと思う。

あるいは落胆時-15%の下落。これは結構痛い。

仮に百歩譲って皆さん決算なんかどうでもいいと思い込むのは皆様の勝手。型というものを踏まえずにいい加減、適当にごまかす、それは皆様の勝手、スキにすればいい。

しかし、機関投資家はそうじゃない。説明責任がある。

「なんで悪い決算を出したのにあなた持っている」

と年金ファンドなどの受益者から詰められる。

だから機関は(悪い決算の会社を)売る。

その売りが「ドーっ」と来る。みんな機関が打っているときに1人で怒涛の売りに立ち向かってどうするの?そんなの一瞬にしてなぎ倒されるに決まっている。

決算をチェックするということは突き詰めて言えば、明日の機関のアクションそれがどうなるかを予想する、という為に決算の精査をやっている。

しかも良かった決算の後で機関が買う、その機関の買いは1日では終わらない。明日も、明後日も明々後日も。

僕は機関投資家向けのセールスをやっていたので、朝トレーディングルームに来たら、好決算出した企業の買い伝票が乗っている。100万株の買いか、と伝票を通す。翌日会社に来ると、また100万株、3日目、また今日も買うんですか、と3日、4日、5日と買うのが機関。

決算発表後に好決算で株価が跳ね、その反動で株価が落ちると思う個人投資家が多いが、それはFXの場合Reversal Trade、極端な値動きを射たものは中間点まで戻るReversal to the meanという法則がありFXのようなゼロサムの場合は逆張りの価値はある。

しかし、株式の場合はリバーサルトレードなんかやろうとしたらぶっ殺される。だからやらないで。良い決算出たら素直に買って、悪い決算が出たら売って。

それをやらないと向こうから迫ってくる貨物列車みたいな爆走機関車の前であなたは圧死する。それを絶対避けてください。

中国について

中国はかなり重症じゃないの。時間かかると思う。

ジョージソロスがウォールストリートジャーナルにオピニオンという形で寄稿していた。あれ、読むに値する。

は昔の1970年代の中国のリーダーで鄧小平というパワフルな方がいるが、経済特区をはじめ、西側、アメリカとかに商品を作って加工輸出することで国を豊かにすることを考えたほうがいいのではと考えたのが鄧小平。その鄧小平によって習近平のお父さんが冷や飯を食ったとか左遷されたとかそういう経緯があったらしい。

習近平は鄧小平のやり方に批判的でもっと違った価値観を打ち出したいという考えを持っていて、いま中国の格差問題が重要、貧富の差が激しくなっている。貧しい人がなかなか上にいけない、ということで共産党に対しての突き上げがある。

政府もそれは是正したほうがいい、と配慮している。

その配慮の一つのやり方が、「ネット企業自由にやりすぎ、儲けすぎじゃない?規制したほうがいいよね」というのが実際に行われるようになり始めている。

詰め込み教育が余りにも行き過ぎているので営利目的の学習塾を禁止したほうがいいのでは、ということを中国政府は打ち出し始めている。

ある意味で今の中国外交としている方向はずーっと歴史をさかのぼって中国共産党が結成されたころのルーツに戻る、原点回帰のようなことが起こり始めている。

では中国共産党のルーツは何かというと、農村。昔の中国は蒋介石の国民党と、共産党のグループがバチバチバトルしていたが、そこに日本軍が攻め込んできて、国民党と日本軍はお互いにバトルしてお互いに消耗した。

弱体化したところで第2次大戦が終わったところで毛沢東の共産党が出てきた。毛沢東は2者のバトルの間何をやっていたかというと、長征と呼ばれる田舎をぐるぐるぐるぐる大行進して逃げ回り、草の根の支持を集め、巨大な軍隊にした、そういう経緯で中国共産党が力をつけてきた。

彼らの心のふるさとというか、ルーツは中国の田舎。

今ある意味で、習近平が打ち出している一連の政策は格差の是正にもっともフォーカスし、田舎を引っ張り上げる、ネット企業とか都会のチャラチャラした連中を頭パコーンとひっぱたく、そういう政治。

だからニューヨーク上場の中国株ADRが軒並み値を消しているのはそういう理由と思う。

コメント